🥃 НоваБев Групп: Обзор нового выпуска облигаций 003P-02

ПАО «НоваБев Групп» (BELU) открывает книгу заявок на выпуск 003P-02. Перед нами лидер рынка с рейтингом AA, который предлагает доходность на уровне крепкого эшелона ниже. Разбираемся в деталях.

📈 Операционный профиль: Не просто водка, а ритейл-гигант

Компания успешно трансформируется из производителя в вертикально-интегрированного ритейлера:

⚫️ Масштаб ВинЛаб: Сеть выросла до 2 175 магазинов. Розничные продажи +8,4%, а средний чек прибавил 9,5%. Winelab уже генерирует более 50% выручки группы.

⚫️ Сила брендов: Несмотря на стагнацию рынка, собственные премиальные марки показывают взрывной рост: Orthodox (+53%), Troublemaker (+43%), Green Baboon (+21%). Это позволяет сохранять маржинальность при росте акцизов.

⚫️ E-commerce: Доля онлайн-заказов в ВинЛаб достигла 15,4%. Это №1 в РФ по модели самовывоза алкоголя.

💸 Финансовое состояние (по итогам 1 полугодия 2025)

⚫️ Выручка: 63,4 млрд руб. (+21% г/г). Рост двузначными темпами на «зрелом» рынке — отличный результат.

⚫️ EBITDA: 7,5 млрд руб. Рост замедлился (+1% г/г) из-за роста операционных расходов и логистики.

⚫️ Чистая прибыль: 2,4 млрд руб. (+4% г/г). Сдерживающий фактор — высокие процентные расходы по плавающим кредитам.

💭 Мнение рейтинговых агентств:

Профессиональные аналитики единодушны в высокой оценке надежности эмитента:

⚫️ Эксперт РА (ruAA "развивающийся"): Агентство подчеркивает сильные рыночные позиции и высокую степень локализации производства. Отмечается низкая долговая нагрузка (Net Debt/EBITDA ~0.9x по банковскому долгу) и «взвешенная финансовая политика». Прогноз «развивающийся» связан лишь с временной неопределенностью после кибератаки, но сам уровень рейтинга подтвержден как максимально устойчивый.

⚫️ НКР (AA.ru, прогноз «стабильный»): Аналитики выделяют высокую рентабельность и эффективную вертикальную интеграцию (собственное производство + развитый ритейл). Агентство указывает на высокий запас прочности по обслуживанию долга и прозрачность корпоративного управления.

🛡 Долговая нагрузка и устойчивость

НоваБев традиционно консервативна в долгах:

⚫️ Чистый долг / EBITDA: 1.9x (с учетом аренды по IFRS 16) или около 1.0x по чисто банковскому долгу.

⚫️ Рентабельность: Запас прочности по EBITDA позволяет комфортно обслуживать купоны даже при текущих ставках.

⚫️ Стратегия-2029: Компания планирует удвоить выручку до 270 млрд руб. и увеличить количество магазинов до 4000+. Это гарантирует спрос на рефинансирование и интерес инвесторов в будущем.

🔖 Ключевые параметры нового выпуска облигаций НоваБев Групп-003P-02

Номинал: 1 000 ₽

Объем: 3 млрд ₽

Погашение: через 3 года

Купон: 16% (YTM 17,23%)

Выплаты: 12 раз в год

Амортизация: Да. Амортизация по 50%и в дату 30 купона, 50% в дату 36 купона

Оферта: Нет

Рейтинг: ruAA Эксперт РА / AA.ru НКР

Только для квалов: Нет

Сбор заявок: 2 февраля 2026 года

Размещение: 5 февраля 2026 года

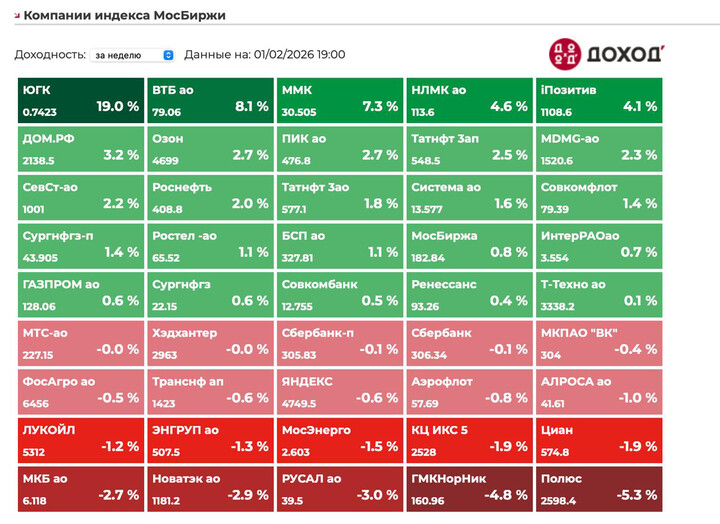

⚖️ Сравнение

На текущем рынке выпуски НоваБев с близкой дюрацией (например, 003Р-01) торгуются с доходностью около 16%. Новый выпуск предлагает премию в 100-120 б.п. к собственной кривой доходности на размещении.

🤔 Что в итоге?

Снижение ставки: аналитики прогнозируют снижение ставки до 12% к концу 2026 года. Покупая фикс под 16% сейчас, вы фиксируете хорошую доходность на 3 года.

Защита капитала: При снижении ключевой ставки на 1%, тело облигации такой дюрации прибавляет в цене около 2%.

Выпуск 003P-02 — это неплохое сочетание высокого кредитного качества и доходности. Ежемесячный купон делает бумагу идеальной для «пенсионных» или рантье-портфелей. Считаю, что можно присмотреться к размещению.

Не является инвестиционной рекомендацией.

#облигации