🛢Почему не стоит покупать российских нефтяников?

Отрасль всё ещё переживает негативную фазу:

▪️ Цена нефти — в глобальном нисходящем тренде. Отскоки на фоне ближневосточного конфликта — разовые

▪️ Дисконты на российскую нефть — на максимумах с ноября. В западных портах выросли до 27–29 $/барр., в восточных — до 18 $/барр.

▪️ Доля импорта в Китай снизилась с 20% до 17% по итогам 2025

▪️ Избыток в 4,5 млн баррелей в сутки не предполагает роста в 2026

У российских нефтяников есть 2 в принципе неплохих драйвера:

▪️ Ослабление рубля

▪️ Окончание СВО. Это и сокращение дисконтов Urals, и снижение напряжённости в танкерном флоте (т.н. «теневом»)

Комбинация этих факторов действительно приведёт к росту котировок.

Но есть проблема.

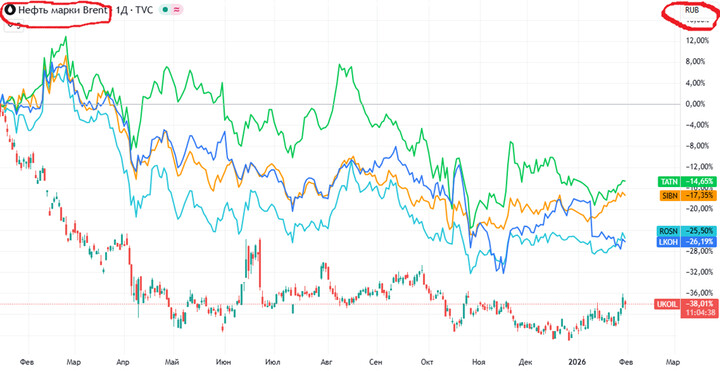

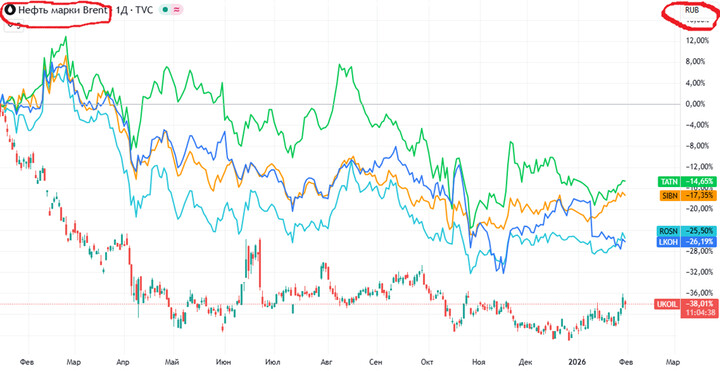

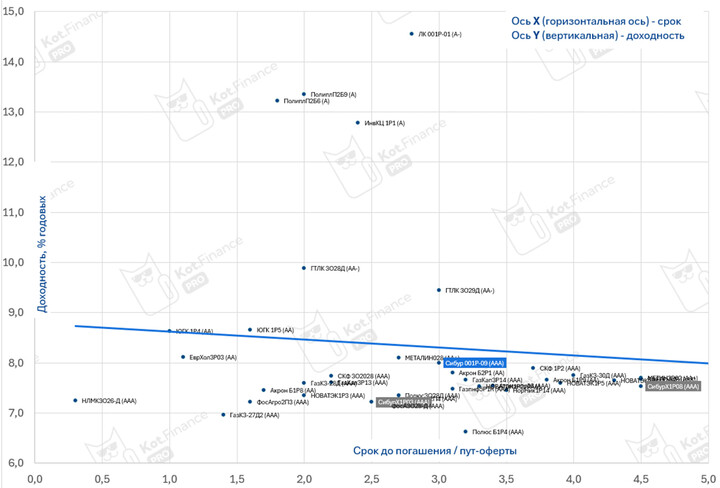

В любой сырьевой компании стоит следить за спредом акции к цене коммодитиз. И у всех нефтяников вырисовывается следующее:

▪️ Динамика акций с начала 2025 отстаёт от динамики рублёвой цены Brent (график ниже)

▪️ «Премия» к котировкам Brent в 10–20% сохраняется весь год

У нефтяников есть маржинальный перерабатывающий сегмент. Но их котировки всё ещё не в полной мере отражают снижение цены базового товара.

✍️ По-прежнему считаем, что рано покупать нефтяников. В случае срабатывания вышеотмеченных драйверов котировки будут расти. Но нынешний спред сдержит их рост.

☝️ Простыми словами, нефтяники не заложили в цену все имеющиеся проблемы, и при решении этих проблем их рост будет ограничен.

Также отметим, что лучшие варианты в отрасли, где хотя бы спред меньше, — Роснефть и Лукойл. Но у Лукойла есть дополнительная проблема в виде ухудшения баланса, продажи активов с дисконтом и вероятного снижения дивидендов. А Татнефть всё ещё самый дорогой из нефтяников (что подтверждается по EV/EBITDA).

#ROSN

#ROSN  #TATN

#TATN  #LKOH

#LKOH

MAX

MAX

VyacheslavSakharov

6 février 18:13