Январь начался с холодного душа для кошельков. По данным Росстата, всего за первые 12 дней года цены выросли на 1,26%, а годовая инфляция, по оценке Минэкономразвития, подскочила до 6,27%. Формальный триггер — повышение НДС. Фактический эффект — рост тревожности на рынках.

В этой связи многие клиенты приходят ко мне с вопросом: Что мне делать, чтобы деньги не «таяли»?

❗️ И это очень правильный и своевременный вопрос.

Разберу, что происходит и как действовать, если вы не хотите быть пассивным наблюдателем.

👀 Почему цифры напугали рынок

Для понимания масштаба: в конце декабря недельная инфляция была около 0,2%. Сейчас — резкий рывок. Да, январь только закончился, но это традиционно «шумный» месяц, а расчёты Росстата имеют свою специфику. Да, население ощущает инфляцию вообще на уровне двузначных значений. Но факт остаётся фактом: скачок оказался ближе к верхней границе ожиданий самого регулятора, что уж тут о нас говорить.

Рынки это не проигнорировали. Долговой сегмент дёрнулся, индекс гособлигаций просел к минимумам последних месяцев. Реакция во многом эмоциональная, но сигнальная.

🛍 Что это значит для ставок и активов

Логика простая:

🔹 высокая инфляция →

🔹 меньше пространства для смягчения политики →

🔹 ставки остаются высокими дольше.

Это давит на облигации, повышает нервозность на валютном рынке и охлаждает акции компаний, завязанных на внутренний спрос. При этом важно понимать: рост цен был ожидаемым. Не сюрприз, а подтверждение риска. Так бывает в конце каждого года и начале нового.

Ключевым станет не январь, а динамика февраля–марта. Если эффект НДС растянется, Центробанк может взять паузу со снижением ставки. А это означает: инфляционные риски будут с нами как минимум в первом полугодии.

🛡 Где искать защиту от роста цен

В такой среде стратегия «ничего не делать» — худшая из возможных. Я бы смотрел на несколько направлений.

1️⃣ Экспортёры. Компании, которые зарабатывают валюту, меньше страдают от роста НДС и выигрывают при ослаблении рубля. Плюс — выручка номинирована в более устойчивых деньгах.

2️⃣ Бизнес с индексацией доходов. Инфраструктура, тарифы, сырьё — там инфляция часто перекладывается в цену, а не съедает маржу.

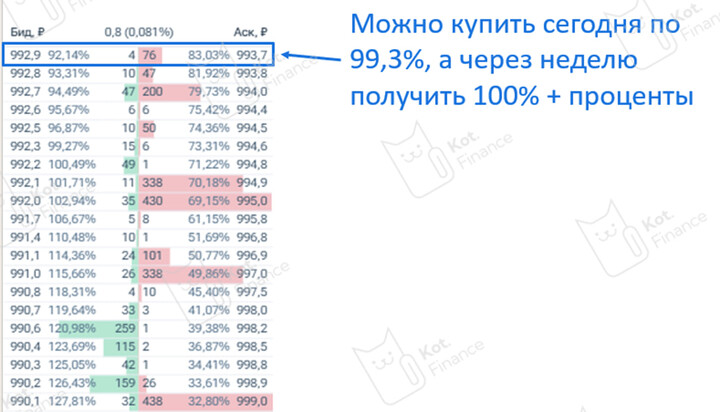

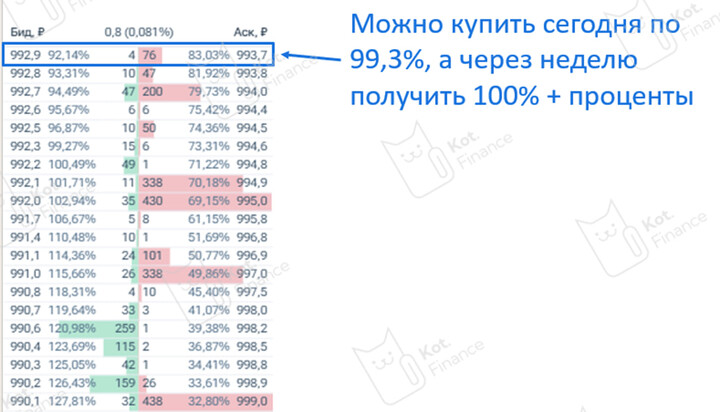

3️⃣ Облигации с понятной логикой дохода. Сейчас на рынке можно зафиксировать двузначную доходность на несколько лет вперёд с относительно низким риском. Для консервативной части портфеля это редкое окно возможностей.

4️⃣ Инструменты, чувствительные к ставке и инфляции. Флоатеры, инфляционные облигации, золото — не панацея, но хороший страховочный слой. Особенно когда неопределённость выше нормы.

💭 Тут важно понять! Рост цен из-за НДС — это не разовая новость, а тест на устойчивость портфеля. В такие моменты становится ясно, у кого стратегия, а у кого просто набор случайных активов.

2026 год, скорее всего, пройдёт под знаком:

❗️ высокой ставки,

❗️ осторожного регулятора,

❗️ борьбы за реальную доходность, а не номинальные цифры.

И здесь выигрывает не самый смелый, а самый подготовленный.

Positive_Investments

Positive_Investments

Kot.Finance

Kot.Finance

Kot.Finance

Kot.Finance

Kot.Finance

Kot.Finance

Aleks_kapitalisto

Hier v 19:54