Рынок IPO в России переживает спад: в 2025 году на биржу вышли лишь 4 компании (на 10 меньше, чем в 2024-м). Основной сдерживающий фактор — низкий спрос и опасения по поводу ликвидности. Однако в 2026 году ситуация может кардинально измениться на фоне продолжающегося цикла снижения ключевой ставки и поддержки со стороны государства.

В первую очередь ищем идеи среди «дочек» уже публичных компаний: их материнские структуры могут получить мощный импульс к росту на новостях о размещении.

• Novabev Group  #BELU - ВинЛаб. Выход на биржу запланирован на первый квартал 2026 года. К середине 2025 года сеть, являющаяся лидером российской алкогольной розницы, насчитывала 2129 магазинов.

#BELU - ВинЛаб. Выход на биржу запланирован на первый квартал 2026 года. К середине 2025 года сеть, являющаяся лидером российской алкогольной розницы, насчитывала 2129 магазинов.

В преддверии IPO компания анонсировала дивидендную политику: в 2026 году выплаты составят не менее 5 млрд рублей (не реже двух раз в год и не менее 50% чистой прибыли).

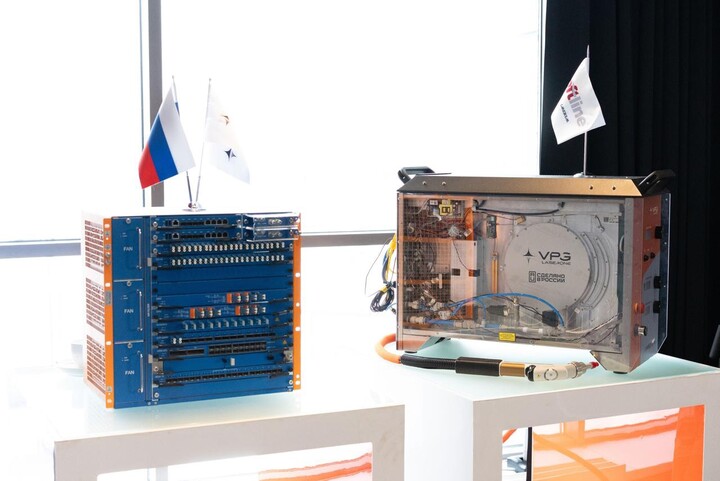

• Ростелеком  #RTKM весной 2026 года проведет IPO своего дочернего бизнеса в сфере кибербезопасности — компании Солар. Это бесспорный лидер рынка в сфере информационной безопасности.

#RTKM весной 2026 года проведет IPO своего дочернего бизнеса в сфере кибербезопасности — компании Солар. Это бесспорный лидер рынка в сфере информационной безопасности.

Также высокой степени готовности к листингу достиг еще один совместный актив — РТК-ЦОД, созданный Ростелекомом в партнерстве с банком ВТБ.

• МТС  #MTSS — МТС AdTech и Юрент. Первая развивает инструменты и платформы для управления рекламными кампаниями, вторая — сервис аренды электросамокатов. Ожидается, что их IPO пройдут весной 2026 года.

#MTSS — МТС AdTech и Юрент. Первая развивает инструменты и платформы для управления рекламными кампаниями, вторая — сервис аренды электросамокатов. Ожидается, что их IPO пройдут весной 2026 года.

• ВК  #VKCO проведет IPO своей технологической «дочки» — компании VK Tech, которая специализируется на корпоративном ПО: облачная платформа VK Cloud, сервисы для бизнеса VK WorkSpace, а также финансовые и дата-решения для работы с данными.

#VKCO проведет IPO своей технологической «дочки» — компании VK Tech, которая специализируется на корпоративном ПО: облачная платформа VK Cloud, сервисы для бизнеса VK WorkSpace, а также финансовые и дата-решения для работы с данными.

• Самолет  #SMLT - дочерняя организация Самолет Плюс: занимается всеми операциями с недвижимостью: помогает искать, покупать, продавать и сдавать квартиры.

#SMLT - дочерняя организация Самолет Плюс: занимается всеми операциями с недвижимостью: помогает искать, покупать, продавать и сдавать квартиры.

• Софтлайн  #SOFL субхолдинг — Фабрика ПО. Ожидается, что компания привлечет до 5 млрд рублей, а ее оценка приблизится к капитализации материнской структуры. «Фабрика» консолидирует активы в области заказной разработки и ИИ-продуктов.

#SOFL субхолдинг — Фабрика ПО. Ожидается, что компания привлечет до 5 млрд рублей, а ее оценка приблизится к капитализации материнской структуры. «Фабрика» консолидирует активы в области заказной разработки и ИИ-продуктов.

• АФК Система  #AFKS выделил наиболее интересные активы:

#AFKS выделил наиболее интересные активы:

- Медси: крупнейшая сеть из 130 частных медицинских клиник.

- Биннофарм: с международным присутствием (15 стран).

- Степь: заметный игрок в сахарном трейдинге и агротрейдинге.

- Cosmos Hotel Group: управляющая 36 объектами размещения.

Сформировать стратегию на 2026 год Вам помогут следующие посты:

• Топ-9 акций: собираем портфель из голубых фишек

• Какие акции купить при падении рубля

• Кто готов выплатить щедрые дивиденды

• Идеальный тайминг для ОФЗ

Взгляд на облигационный рынок:

Для держателей облигаций IPO эмитента — это плюс к надёжности. Когда у компании есть акции на бирже, у неё открыт второй канал привлечения денег (допэмиссия). Если облигации разместить не получится, она не объявит техдефолт, а выпустит новые акции.

Эти компании нам хорошо знакомы: «Балтийский лизинг», облачный провайдер Selectel (IPO которого обсуждается с 2021 года, но каждый раз откладывается), автодилер «Рольф» и российско-китайская платформа «КИФА» (анонсировала размещение в 2024-м, но перенесла его), также Центр коммуникаций «Воксис» и «Вис» (один из лидеров рынка государственно-частного партнёрства (ГЧП)).

Российский рынок IPO уступает зарубежным площадкам по потенциалу доходности именно поэтому я редко участвую в первичных размещениях, поскольку эмитенты склонны завышать оценку, создавая лишь внешне выгодные условия.

Поэтому в этот раз я сделал подборку в разрезе публичных материнских структур, которые могут получить дополнительный импульс от выхода своих «дочек» на биржу. Такой подход существенно снижает риски, а возможность поймать переоценку акций выглядит вполне рабочей идеей.

Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендацией

MAX

MAX