С начала сентября акции РусГидро рухнули более чем в 2 раза и обновили минимум за последние 10 лет! Стабильная коммунальная компания – но есть ряд нюансов.

Результаты компании за 3-й квартал выглядят неплохо. Результат в первую очередь за счет повышения тарифов в июле. Однако долговая нагрузка продолжает расти, что приводит к большим процентным расходам.

📋 Итоги за 3-й квартал 2024 года:

🔹 Выручка: 128.4 млрд рублей (+19.8% г/г)

🔹 Скорректированная EBITDA: 35 млрд рублей (+29.4% г/г)

🔹 Скорректированная чистая прибыль: 9.2 млрд рублей (+38.5% г/г)

🔹 Чистый долг: 423 млрд рублей (FWD NetDebt/EBITDA = 3.4)

📋 Результаты за 9 месяцев 2024 года:

🔹 Выручка: 380.2 млрд рублей (+18.3% г/г)

🔹 Скорректированная EBITDA: 95.4 млрд рублей (+26.2% г/г)

🔹 Скорректированная чистая прибыль: 21.8 млрд рублей (+33.5% г/г)

📊 Основные мультипликаторы:

🔹 FWD P/E: 14

🔹 FWD EV/EBITDA: 5.7

✅ Драйверы роста:

🔸 Рост выручки и EBITDA благодаря либерализации энергорынка Дальнего Востока. К 2027 году ожидается завершение процесса.

🔸 Новая схема тарифообразования на Дальнем Востоке способствует улучшению финансовых показателей компании.

❌ Негативные моменты:

🔻 Высокий чистый долг: на конец 2023 года он составил 323.6 млрд рублей, а к 3-му кварталу 2024 года – вырос до 423.4 млрд рублей. Момент для наращивания долговой нагрузки крайне неудачный. Расходы по долгу выросли на 110% г/г и составили 6.6 млрд рублей в 3-м квартале. Это 30% операционной прибыли.

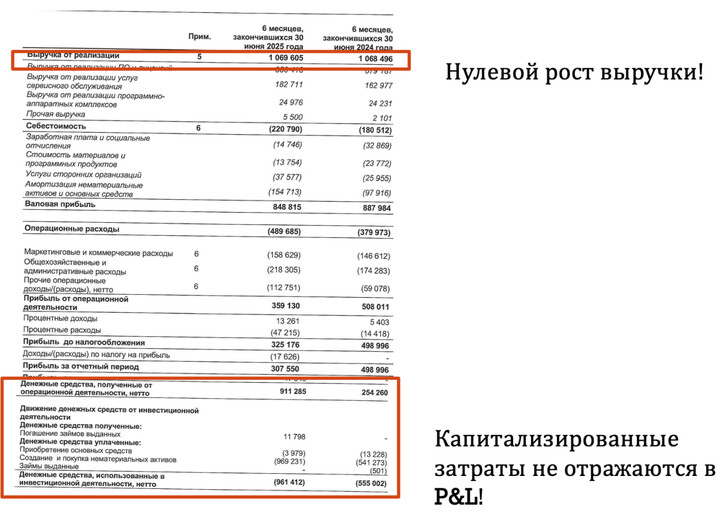

🔻 Капитальные затраты: с начала года составили 122 млрд рублей, а в 4-м квартале они могут вырасти до 200 млрд рублей. FCF не хватает, и приходится наращивать долговую нагрузку. За 9 месяцев получили отток по FCF в 50 млрд рублей.

Для реализации инвест. програмы требуется привлечение дополнительного долга, что продолжает увеличивать долговую нагрузку. Формально дивиденды за 2023 год все еще рассматриваются. Но фактически – платить их никакого смысла нет, компания просто не в том состоянии.

👆 Итоги

Несмотря на рост выручки и скорр. EBITDA, долг

#HYDR продолжает расти. Сочетание двух факторов – высоких кап. затрат и экстремальной ставки ЦБ – сломало всю бизнес-модель компании. Как итог, ее оценка не выше среднеотраслевых, а дивидендов тут нет. И ситуация в 2025 году будет ухудшаться. Поэтому в случае HYDR падение котировок полностью оправданно текущей ситуацией. Разворот возможен при снижении ставки ЦБ, но это не сделает компанию намного более привлекательной. Компания откровенно в плохой ситуации, и котировки, скорее, пойдут вниз, нежели будут отскакивать.

#HYDR продолжает расти. Сочетание двух факторов – высоких кап. затрат и экстремальной ставки ЦБ – сломало всю бизнес-модель компании. Как итог, ее оценка не выше среднеотраслевых, а дивидендов тут нет. И ситуация в 2025 году будет ухудшаться. Поэтому в случае HYDR падение котировок полностью оправданно текущей ситуацией. Разворот возможен при снижении ставки ЦБ, но это не сделает компанию намного более привлекательной. Компания откровенно в плохой ситуации, и котировки, скорее, пойдут вниз, нежели будут отскакивать.

MAX Chat

MAX Chat

T_Proffit

19 décembre 02:57