Blogues

VASILEV.INVEST

VASILEV.INVESTЕсли вы только начинаете изучать инвестиции, наверняка слышали фразы вроде:

• "Это акция первого эшелона",

• "Не лезь в третий эшелон – там опасно!"

🤔 Но что же скрывается за этими терминами и как правильно подходить к выбору активов? Давайте разберемся вместе! 👇

📊 Что такое эшелоны на фондовом рынке?

Акции на фондовой бирже принято делить на три эшелона, в зависимости от их ликвидности, капитализации компании и стабильности бизнеса.

Проще говоря, это как классы в поезде:

Первый – люкс,

Второй – комфорт,

Третий – эконом,

каждый из которых имеет свои особенности.

1️⃣ Первый эшелон – это "голубые фишки" рынка, самые крупные и надёжные компании, акции которых стабильно пользуются спросом.

2️⃣ Второй эшелон – компании среднего размера с хорошими перспективами, но чуть меньшей устойчивостью.

3️⃣ Третий эшелон – высокорисковые бумаги молодых или малоизвестных компаний с потенциалом роста (или падения).

🚀 Первый эшелон: "Голубые фишки"

Главные характеристики:

📈 Высокая ликвидность – купить и продать акции можно быстро и без потерь.

💼 Надежные компании с большой капитализацией и сильной репутацией.

💰 Низкая волатильность – меньше резких скачков, больше стабильности.

Примеры: Сбербанк, Газпром, Лукойл, Норникель.

Кому подойдёт? Отличный выбор для начинающих инвесторов, желающих стабильный доход и минимальные риски.

⚡ Второй эшелон: "Золотая середина"

Главные характеристики:

🔄 Средняя ликвидность – продать можно быстро, но с небольшими задержками.

📊 Возможности для роста – компании часто развиваются и выходят на новые рынки.

🎢 Умеренная волатильность – могут быть скачки в цене, но не критичные.

Примеры: Магнит, Московская биржа, ПИК.

Кому подойдёт? Тем, кто готов к небольшому риску ради потенциально большей прибыли.

🎢 Третий эшелон: "Высокий риск – высокая награда"

Главные характеристики:

🔥 Низкая ликвидность – продать акции может быть сложно и с дисконтом.

🚀 Высокий потенциал роста, но такой же высокий риск потерь.

⚠️ Сильная волатильность – курс акций может меняться на десятки процентов за день.

Примеры: малоизвестные стартапы, малые компании из IT, биотеха.

Кому подойдёт? Только тем, кто готов на риск ради возможных высоких доходов.

🔍 Важно учитывать торговые показатели

При выборе акций необходимо обращать внимание на ключевые метрики рынка:

Спред между лучшими заявками на покупку и продажу — чем он шире и нестабильнее, тем выше вероятность потерь при покупке или продаже актива.

Глубина рынка — способность поглощать крупные ордера без резких скачков цены. Чем больше заявок, тем выше ликвидность.

Free-float (доля акций в свободном обращении) — низкий показатель делает акции более волатильными и сложными для покупки/продажи без влияния на цену.

💡 Итог: как выбрать свой эшелон?

👉 Если вы консервативный инвестор и хотите минимизировать риски – выбирайте "голубые фишки" из первого эшелона.

👉 Если готовы на умеренный риск ради роста – ваш выбор второй эшелон.

👉 Любите азарт и не боитесь волатильности? Тогда третий эшелон может стать вашей игрой, но будьте осторожны!

🔥 Итог:

Определите свой риск-профиль 🎯

Диверсифицируйте портфель 💼

Следите за новостями🔎

Оценивайте ключевые торговые показатели для минимизации рисков 📊

💬 А вы знали, к какому эшелону относятся ваши любимые компании? Пишите в комментариях и делитесь своим опытом! 💬

#хочу_в_дайджест

#пульс_оцени

#сердце_пульса

#новичкам

#прояви_себя_в_пульсе

#учу_в_пульсе

Commentaires (7)

Articles connexes

Future_Trading

Future_Trading

Что я спекулятивно прикупил к ПМЭФ?

Итак, форум стартует завтра, объемы на рынке какие-то появились, и, что важно - пропали роботы на продажу.

Присмотрелся к некоторым историям, которые красиво выглядят как по технике, так и по возможному упоминанию в позитивном ключе в ближайшие дни.

1)Газпром

- Могут быть новости по СПГ-Заводу в Белоруссии мощностью 3,36 тыс/тонн ...

tradesidefoundation

tradesidefoundation

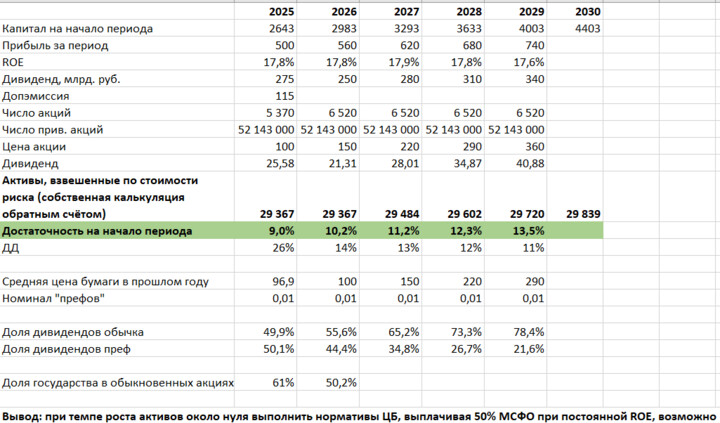

И еще немного о #VTBR.

Учитывая все надбавки к достаточности капитала, к 1 января 2029 г. ВТБ должен обеспечить достаточность капитала в 13.5%, при этом финансируя ОСК согласно распоряжению президента. Информации об ОСК достаточно мало, однако некоторые источники оценивают её инвестиционную программу в 2 трлн. руб до 2035 года – потребность в финансировании значительна. То есть, с одной стороны ВТБ просят серьезно ...

Invest_Palych

Invest_Palych

ПМЭФ во время чумы 😵

В эти дни проходит экономический шабаш в Санкт - Петербурге, именуемый ПМЭФ, поэтому участники форума на этот период времени даже закрыли глаза на проблемы в российской экономике. Автор в форуме не участвует, поэтому будет высказываться о надвигающемся цунами!

📌 Где печаль в российской экономике 🧐

...

Lalner

3 février 21:20