Blogues

TAUREN_invest

TAUREN_investВ отличии от ОФЗ, в корпоративных облигациях рисков больше, можно легко столкнуться с дефолтами и прочими неприятными моментами. Можно смотреть на рейтинги, но они могут быстро быть пересмотрены, поэтому нужно самому уметь оценивать качество эмитента.

Лично я не готов сильно копаться в отчетностях эмитентов ВДО, поэтому стараюсь покупать корпоративные облигации только определенных эмитентов.

❗️Сразу оговорюсь, что гарантий никаких нет, но вероятность не прогореть и получить доходность больше, чем по ОФЗ выше, если соблюдать несколько простых правил.

1. Если эмитент государственная или квазигосударственная компания - это жирный плюс.

2. Если акции эмитента торгуются на бирже - это тоже плюс. Как правило, такие компании могут оперативно привлечь финансирование путем допэмиссии акций и решить на время проблему с долгом.

3. Если акции эмитента не торгуются на бирже, но есть устойчивая материнская компания, которая может поддержать «дочку» - это тоже большой плюс.

4. ND/EBITDA < 4. Если больше, то долг очень большой и обслуживать его очень непросто, лучше в такие истории не лезть, особенно, если нет оснований ждать сильного снижения ставки.

5. Облигации небольших компаний - это высокий риск. Сейчас тенденция такая, что, как правило, крупный бизнес становится еще крупнее и устойчивее, а мелкий - мельче и менее устойчивым. Если заходить в такие бонды, то нужно хорошо понимать, как устроен бизнес эмитента и в чем его конкурентное преимущество или долговая нагрузка должна быть очень комфортной.

Как вариант, бизнес еще должен быть настолько интересным, чтобы на него нашлись покупатели, в случае каких-то проблем, которые не дадут компании закрыться и будут её развивать.

6. Если облигации валютные и у компании много долгов в валюте, то и существенная часть выручки компании должна быть в валюте.

Как-то так. Остальное для меня вторично.

#пульс_учит

Articles connexes

Gleb_Sharov

Gleb_Sharov

🔎Обзор моих управляемых портфелей с автоследованием

Всем доброго дня✌🏻

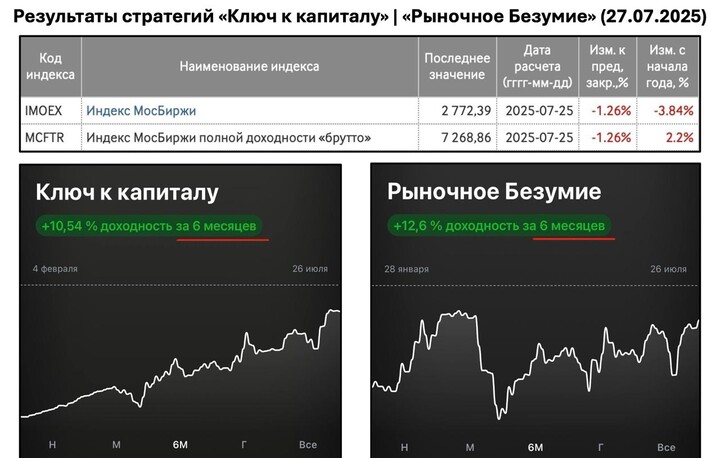

Друзья, делюсь результатами на конец июля. За полгода стратегии уверенно опережают индекс МосБиржи полной доходности (MCFTR), несмотря на непростой год для российского рынка.

✔️Цель стратегий:

...

PKNCash

PKNCash

ГЕОПОЛИТИКА РЕШАЕТ 🙈

Только что увидели заявления от Трампа, он сокращает период в 50, о котором говорил ранее и собирался вводить возможные санкции.

•ТРАМП: Я ОЧЕНЬ РАЗОЧАРОВАН ПУТИНЫМ, СОКРАЩАЮ КРАЙНИЙ СРОК В 50 ДНЕЙ, КОТОРЫЙ Я ЕМУ ДАЛ

...

Future_Trading

Future_Trading

Утренний обзор: что ждать от рынка?

Вчера индекс Мосбиржи упал 1,6%:

Рынок упал на словах Трампа о сокращении дедлайна России для урегулирования вопроса с Украиной до 10-12 дней (до конца не утвердил) и, мол, вообще с Путиным неинтересно общаться....

MAX Chat

MAX Chat

TAUREN_invest

13 juillet 22:03