📱 АО "МаксимаТелеком"

💬 По просьбе одного из совят Пульса сегодня рассмотрим телекоммуникационную компанию. Мега-обзоры откладываются на вторую половину января.

🦉 Финансовые показатели

МСФО-1п2025:

• операционный убыток 346,04 млн р (+49,75%);

• чистый убыток 995,77 млн р (+55,87%);

• выручка 607,86 млн р (-33,48%).

В 2023 и 2024 гг. тоже наблюдались операционный и чистый убытки...

Про баланс-1п2025:

• НМА 60,48 млн р (-21,60%), составляют 1,07% от всех активов;...

Blogs

22 décembre 13:27

Auteur:

Gleb_Sharov

Gleb_Sharov

Gleb_Sharov

Gleb_Sharov

Всем доброго!

👨🏻🎓Кредитный рейтинг облигаций – это оценка платежеспособности эмитента, вероятность его дефолта или банкротства. Кредитный рейтинг присваивается кредитным рейтинговым агентством.

🚀Самое высокое значение шкалы кредитного рейтинга AAA говорит о наивысшем уровне кредитоспособности эмитента. Самое низкое значение D (дефолт) указывает на начало процесса ликвидации (банкротства).

Всё бы ничего, но:

💣 2008 год. Америка. В кризисный период дефолтнулись все бумаги рейтинга AAA. Это поставило крест на всех рейтинговых агентствах, поскольку верить на 100% их оценкам нельзя, это рискованно. Всегда думайте своей головой и смотрите сами на качество эмитента, анализируйте.

Есть случаи, когда компания с рейтингом B- имеет хороший крепкий баланс, лучше чем у Сбера условно, и это по-факту можно считать рейтингом AAA, поскольку мы понимаем, что компания точно «вывезет» свою долговую нагрузку. Но за счёт того, что компания небольшая и не ведёт деятельность по работе с акционерами, не раскрывает какую-либо информацию и прочие вещи – это не позволяет ей набрать в рейтинговой системе больше очков. А рейтинговые агентства по-простому ставят галочки «РИСК» у себя по каждому пункту. Есть о чём подумать.

✅ Поэтому, все эти вещи субъективны по каждой компании на мой взгляд. Особенно важно, если такая компания «вдруг» получит кредитный рейтинг выше в будущем, к примеру AA, то купив ранее акции этой компании они могут вырасти намного больше, чем доходность по тем же облигациям.

⚠️ Моё отношение к рейтингам двоякое. Как человек «из сферы» я видел внутреннюю кухню немного. Я конечно никого не обвиняю ни в чем прямо и не пытаюсь уличить, но мне известны случаи, когда в финансовом мире за большие деньги можно «решить» любой вопрос «в верхах».

👉🏻 Не просто так в истории мировых финансов есть громкие кейсы вроде истории с CDO перед кризисом 2008 года, когда те же Moody’s и S&P ставили высшие рейтинги по сути токсичным активам, за что потом и получили кучу исков, а весь мир «расхлёбывал». Или аудиторы вроде KPMG, Deloitte, EY и PwC тоже не раз оказывались в эпицентре скандалов, когда закрывали глаза на очевидные риски или искажения отчётности.

👉🏻 Или перед IPO компании нанимают банки-андеррайтеры, платят миллионы за «сопровождение» – и, конечно, те максимально заинтересованы в том, чтобы создать ажиотаж, завысить оценку, красиво упаковать проект. Аналитики брокеров в такой ситуации не станут писать что-то, что может испортить размещение – слишком много на кону.

А в последние годы уже совсем не стесняются многие влиятельные люди и прямо говорят, что можно купить нужную статью, хоть в условном Bloomberg или Forbes. Только это будет не в виде прямой рекламы, а в формате “независимого мнения” от “инсайдера отрасли” или через якобы объективный репортаж. Главное – правильно заплатить и оформить.

Поэтому для меня рейтинги облигаций или любые другие виды рейтингов это такое себе…

⚫️ Ошибки наиболее частые в отношении покупки облигаций:

✖️Люди не учитывают риск изменения процентной ставки .

✖️Сроки погашения не соответствуют периоду достижения финансовых целей.

✖️Гонка за эмитентами и доходностью. Вспомним про ВТБ и его субординированные облигации.

✖️Не учитывается оферта, из-за этого многие могут нести неприятные убытки.

✖️Отсутствие диверсификации, если портфель состоит только из корпоративных облигаций.

🤝 Надеюсь пост был вам полезен, будьте внимательны к выбору облигаций.

Поставь лайк и подпишись 😉

#Пульс_оцени #пульс #обучение #учу_в_пульсе #обзор #анализ #аналитика #акции #рынок #облигации

53

Pour laisser des commentaires, vous avez besoin Registre

Commentaires (8)

Invest_Dim Благодарю 🤝

Invest_Dim Благодарю 🤝 Posts similaires

22 heures dos

Auteur:

Poly_invest

Poly_invest

Poly_invest

Poly_invest

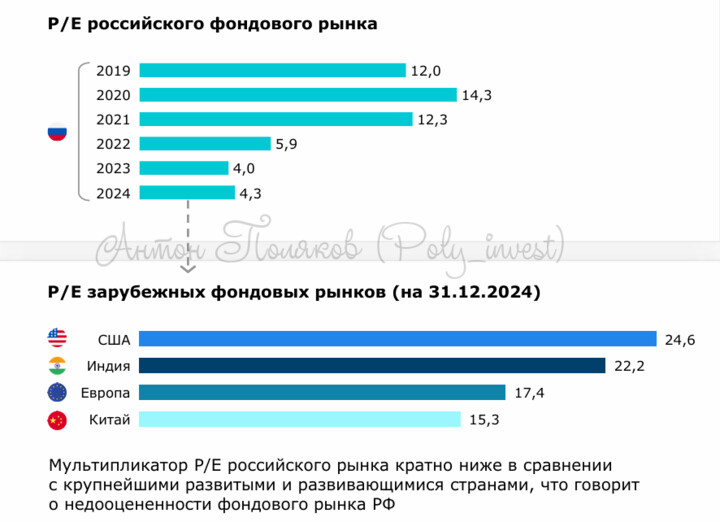

🚨Как вы знаете, к IPO я отношусь с большой осторожностью и привык ждать 2-3 года и смотреть на результаты и перспективы. Но выход новых компаний на фондовый рынок - чуть ли не единственный способ достичь целевого ориентира по капитализации российского фондового рынка (66% ВВП к 2030 году).

...

23

22 décembre 13:12

Auteur:

Poly_invest

Poly_invest

Poly_invest

Poly_invest

😒Многие люди в интернете начинают ныть и разочаровываться в рынке. Особенно те, кто привык к высоким ставкам по вкладам и понимает, что еще немного и все вернется к старым значениям.

...

55

andreses85

24 décembre 01:10