😨 ❗️ Евротранс — музыка затихает

Наш тезис по Евротрансу прост. Компания привлекает деньги любыми способами, а затем выводит их через дивиденды в карман бенефициарам. За счет чего копит огромный долг, при этом за счет бумажных статей демонстрирует рост прибыли в отчете каждый год. На днях прозвенел еще один звоночек (пока не набат, но уже близко).

📉 Что произошло

22 января разместила 9-й выпуск бондов на 2,5 млрд руб. Размещение проходило в 2 этапа, т.к. в 1-й день размещения собрали всего 500 млн руб.

...

Blogs

24 décembre 20:01

Auteur:

Mr.TINWIS

Mr.TINWIS

Mr.TINWIS

Mr.TINWIS

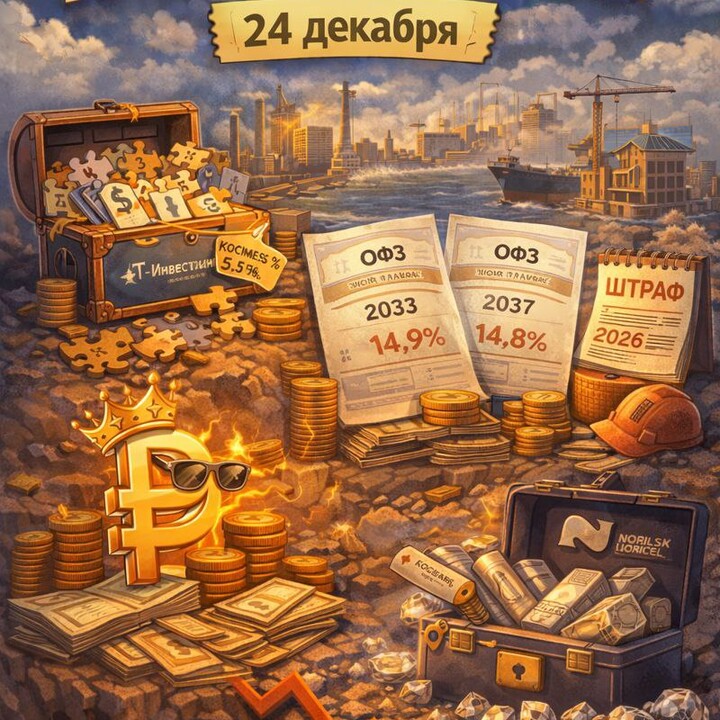

🧩 Заблокированные активы: «Т-Инвестиции» открыли ящик Пандоры (осторожно).

Брокер начал принимать заявки на обмен или продажу заблокированных иностранных бумаг. Не завтра, не быстро и не «выбирай, что хочешь», а строго по правилам и с ожиданием разрешений регуляторов. Процесс может растянуться до года, комиссия — до 5%.

Это не чудо-спасение, а первый системный шаг. Для тех, кто уже мысленно списал активы — слабый, но всё же плюс. Иллюзий быть не должно, но движение началось.

🛢 Exxon и «Сахалин-1»: время тянется, нефть — нет.

Срок продажи невостребованной доли Exxon продлили до 2027 года. Проект давно работает под российским оператором, бенефициары — структуры «Роснефти».

Смысл для рынка: никакой спешки. Актив работает, добыча идёт, государство выбирает комфортный тайминг. Это про контроль, а не про срочную распродажу.

📜 ОФЗ: спрос есть, аппетит — выборочный.

Минфин разместил два выпуска:

— 2033 год — доходность ~14,9%

— 2037 год — ~14,8%

Спрос приличный, но без ажиотажа.

Рынок всё ещё хочет доходность, но уже считает риски. Длинные бумаги берут осторожно — никто не спешит жениться на ставке навсегда.

🚰 Транснефть: стабильность как стратегия.

Прокачка нефти в 2026 году — примерно на уровне 2025-го. Экспорт чуть ниже, но без драм.

Это скучно — и в этом плюс. Предсказуемость сейчас ценится не меньше роста.

🏗 Застройщики: «мораторий закончился, добро пожаловать в реальность».

Штрафы за срыв сроков сдачи жилья возвращаются.

Покупатели получают больше защиты, а девелоперам придется вспомнить, что дедлайны — это не рекомендация.

⛏️ Норникель: бюджет с холодной головой.

Капвложения в 2026 году — около 240 млрд ₽ (+11,6%). Фокус на эффективность, импортозамещение и обновление мощностей.

Сигнал: компания не режет будущее ради экономии. Это длинная, тяжёлая, но понятная история.

🏦 Банки: прибыль устала, но не сдалась.

У ВТБ, Совкомбанка и МКБ — снижение прибыли. У МТС-банка — рост.

👉 Читаем между строк: высокая ставка давит, но система жива. Это не кризис, а фаза адаптации.

🏭 Настроения бизнеса: плюс есть, но негромкий.

Ожидания слегка ухудшились, но общий тренд после смягчения ДКП — вверх. ЦБ аккуратно намекает на сценарий «мягкой посадки».

Не разгон, но и не тормоз в пол. Скорее — движение на пониженной передаче.

🥈 Палладий и серебро: без истерик.

Палладий резко скорректировался, серебро остается волатильным и характерным.

Дагметаллы растут не первый месяц и не по одной причине. Это не паника и не бегство — это сложная математика спроса и циклов.

💱 Рубль — чемпион года. И это… проблема

+45% за год, один из самых доходных активов в мире.

Но: крепкий рубль бьет по экспортерам и бюджету. Экономика любит баланс, а не рекорды.

📉 Инфляция и рынок.

ИПЦ за неделю ускорился, но годовая инфляция слегка замедлилась до 5,98%. Индекс Мосбиржи по итогам дня — −0,20%.

Если такие дайджесты помогают держать голову холодной, а портфель — живым, ставьте ❤️ и подписывайтесь.

#дайджест #какаятоаналитика

#ROSN

#ROSN  #TRNFP

#TRNFP  #GMKN

#GMKN

Pour laisser des commentaires, vous avez besoin Registre

Posts similaires

1 février 11:07

Auteur:

Kot.Finance

Kot.Finance

Kot.Finance

Kot.Finance

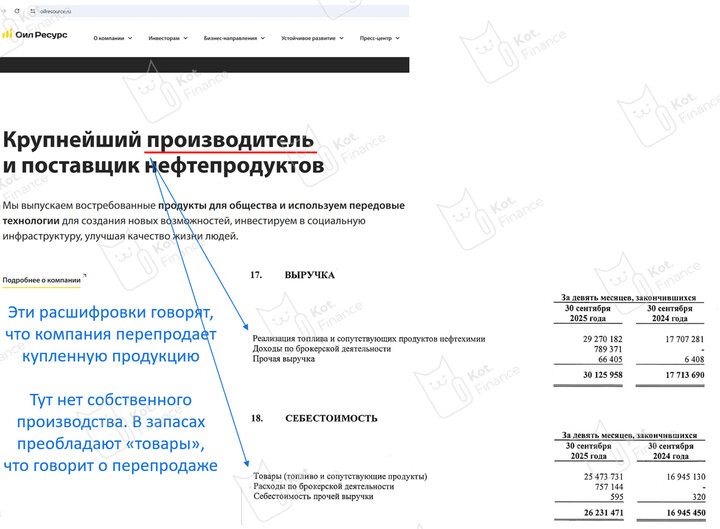

Причем тут ТрансАэро? Ответ: Отчетность такая же рисованная

🔎 О компании...

37

2 février 08:34

Auteur:

TAUREN_invest

TAUREN_invest

TAUREN_invest

TAUREN_invest

📉 Потенциал падения в активах

За последние пару лет сильный вынос произошел именно в инвестиционных и «защитных» инструментах, а не товарах, на которые есть стабильный спрос со стороны конечных потребителей и промышленности. Акции, золото и крипта показали буквально кратный рост за 3 года.

...

За последние пару лет сильный вынос произошел именно в инвестиционных и «защитных» инструментах, а не товарах, на которые есть стабильный спрос со стороны конечных потребителей и промышленности. Акции, золото и крипта показали буквально кратный рост за 3 года.

...