Северсталь 💿. Хуже худших ожиданий!

Вышел первый финансовый отчет за 2025 год - компания Северсталь задает ритм для всех российских публичных эмитентов, отчитываясь раньше остальных.

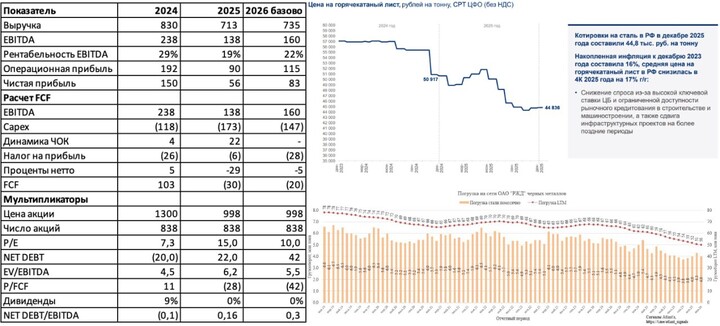

В своем прошлом разборе ждал слабый 4 квартал у компании, так как все карты были на руках для понимания ситуации. Давайте посмотрим на результаты 4 квартала и почему компания ожидаемо не выплатит дивиденды!

📌 Что в отчете

— Выручка. Снизилась на 14% г/г до 712 млрд руб. (в четвертом квартале падение на 16% до 169 млрд руб год к году), из-за падения средних цен реализации ⚠

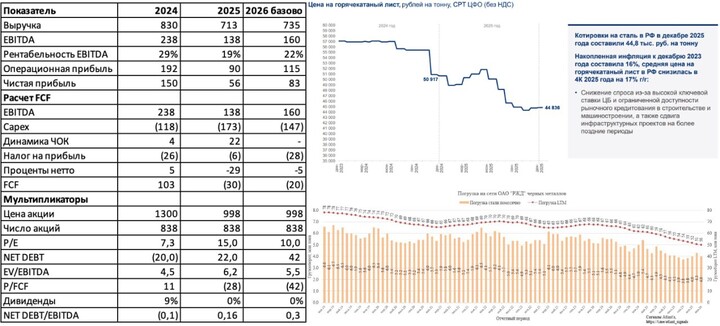

Важно понимать, что в 4 квартале 2025 года цены на горячий лист оставались рекордно низкими в 45 тысяч рублей (нормальная цена около 55 тысяч). Первый квартал 2026 года будет ужасным из-за низких цен!

Из позитивного отмечу, что производство чугуна выросло на 12% г/г до 11,2 млн тонн, а производство стали увеличилось на 4 % г/г до 10,8 млн тонн, что круто относительного падения общего производства стали по стране => у ММК и НЛМК еще более огромные проблемы!

— EBITDA. Снизилась на 42% г/г до 137 млрд руб (в четвертов квартале падение на 50% до 23 млрд руб год к году) из-за падения выручки и из-за инфляции производственных издержек (затраты не стоят на месте, зарплаты были проиндексированы на 10%)!

Рентабельность по EBITDA компании упала с 29 до 19%, в четвертом квартале ушла уже к 14%...

— FCF и дивиденды. FCF в четвертом квартале составил минус 8 млрд рублей и минус 30 млрд рубелй за 12 месяцев из-за роста Сapex c 118 до 173 млрд рублей. Из приятного отмечу нормальную работу с оборотным капиталом с уменьшением запасов на 22 млрд рублей, но в 2026 году трюк не получится повторить!

Ранее предупреждал о риске отрицательного свободного денежного потока за 12 месяцев из-за капитальных затрат, которые компания планировала совершить в 2025!

Нет FCF = нет дивидендов! Компания соблюдает дивидендную политику!

Кстати, Capex за 2026 год планируется чуть ниже 2025 года - 147 млрд рублей! Думайте!

— Долг. Из-за отрицательного FCF у компании появился чистый долг (NET DEBT / EBITDA = 0.16), ничего страшного нет, но эпоха получаемых процентных доходов закончилась, что нужно учитывать при расчете прибыли за 2026 год!

— P/E. Не учитывал бы в прибыли разовые обесценения основных средств на 32 млрд рублей и убытки по курсовым разницам на 11 млрд рублей. Без них чистая прибыль была бы 70 млрд рублей (подкрутил налог против курсовых разниц), что дает P/E = 12...

📌 Мнение о компании 🧐

Спрогнозировать слабые 12 месяцев и отсутствие дивидендов было нетрудно, если глядеть глубже и дальше дивидендных сектантов, хотя даже такой пессимист как я был разочарован!

Проблема заключается в том, что ни объемы, ни цены не нормализуются на месячных косвенных данных => отчеты за 1 и 2 квартал светят хуже прошлогодних (да-да еще хуже)...

Еще бы сильно переживал на месте инвесторов в НЛМК и ММК, так как там ситуация еще хуже...

Немного математики на коленке на 2026 год: в базовом сценарии EBITDA за 2026 год составит 160 млрд рублей, налог на прибыль тогда будет 28 млрд рублей (ставка налога 25%), оборотный капитал останется неизменным. Cчитаем FCF: 160 (EBITDA) - 147 (Capex) - 28 (налог на прибыль) - 0 (оборотный капитал) - 5 млрд (процентных расходов) = - 20 млрд рублей, а прибыль 83 млрд рублей (P/E = 10) и без дивидендов!

По-прежнему дешевизны нет с текущими вводными => не понимаю покупателей по 1к рублей с краткосрочным горизонтом планирования!

В отношении металлургов продолжаю терпеливо выжидать в ожидании смягчения ДКП (КС ближе к 12%) или хотя бы неплохих месячных цифр по косвенным данным (ж/д перевозки или цены на горячий лист)!

Вывод: ужасный отчет и ожидания на 2026 год были пересмотрены еще вниз. Субъективная позиция - Наблюдать!

#CHMF

#CHMF #пульс_оцени #прояви_себя_в_пульсе #хочу_в_дайджест

MAX

MAX

MLNGG

5 février 09:10