Интересный сегодня утром произошел баг у меня.

По мимо основных 1 стакана и 1 виджета заявки у меня на рабочем столе ещё 6 стаканов с функцией быстрых "торговли в стаканах", горячая клавиша продажи S и покупки B на обоих виджатах ( по умолчанию по другому)

Так вот утром, когда все было сломано по вине мосбиржи, торговать можно было все равно ориентируясь на ценники в других местах, и все 7 стаканов были активны, то есть я лонговал #ROSN с основного стакана, а мне ещё в лонг насыпало #LKOH #GAZP #SBER которые у меня были активны в других стаканах😐

...

20 janvier 2025 17:49

Auteur:

FinDay

FinDay

FinDay

FinDay

🎢 Высокая ключевая ставка, «качели» в геополитике, санкции, инфляционные и дефляционные риски и т.д. Этим можно охарактеризовать текущее состояние на рынке. И какой же класс активов в таком случае будет наиболее привлекателен? Кто-то скажет фонды ликвидности, кто-то назовёт надёжные облигационные выпуски, а мы уверены в наибольшем потенциале у акций. Объясняем ниже простыми тезисами почему.

💰 От чего зависит фундаментальная цена акций? Денежные потоки и ожидаемая ставка доходности для этих инструментов (или ставка дисконтирования). Последняя прямо завязана на ключевую ставку, а недавняя глубокая коррекция на рынке связана в том числе с её ростом.

🛣️ На текущий момент времени мы находимся на некой развилке: с одной стороны, ЦБ остановил поднятие ставки, с другой — вопрос с высокой инфляцией до сих пор не решён. Т.е. дальнейшая траектория ключевой ставки зависит во многом от неё, а стоимость акций — от ключевой ставки. В итоге у нас есть два основных сценария:

1. ⬇️ Инфляция снижается, ключевую ставку понижают, вместе с ней снижается ожидаемая доходность и растёт цена акций.

2. ⬆️ Инфляция продолжает расти, а ключевая ставка остаётся на текущем уровне или даже повышается. У компаний растут денежные потоки, дорожают основные фонды, происходит переоценка всех её активов и соответствующий рост фундаментальной стоимости акций. А движение котировок к ней — лишь вопрос времени.

📈 Две совершенно противоположные ситуации, но ведущие к одному результату — росту цены акций. Ни депозиты, ни облигации не могут быть интересны одновременно в обоих сценариях. Да, при снижении ключевой ставки облигации покажут рост своего тела, но что будет при её росте? Снова падение, рост доходности и отрицательные результаты инвесторов.

🛡️ На текущий момент мы находимся на той развилке, где, как бы это ни было странным, акции выступают защитным активом, который и в негативном сценарии ваши деньги сберегут,и в позитивном более высокую доходность покажут.

🔍 Стоит помнить, что выбор акций для инвестирования требует внимательного анализа и понимания текущей ситуации в различных отраслях экономики. Мы рекомендуем обратить внимание на компании с сильными фундаментальными показателями и устойчивым бизнесом. В период дорогих кредитов и высоких ставок особенно важно подробно анализировать финансовые отчётности эмитентов, смотреть на их ROE, следить за динамикой чистого долга и его соотношением с EBITDA.

🛒 Одним из защитных секторов может выступать потребительский сектор, так как товары и услуги первой необходимости обладают стабильным спросом даже в периоды экономических колебаний. К тому же у предприятий розницы есть возможность частично переложить негативный эффект инфляции на потребителя. Почему лишь частично? - У любой компании из любого сектора с ростом инфляции в первую очередь растут издержки, а лишь потом объём продаж.

🌍 Важно также учитывать геополитические факторы и их влияние на конкретные отрасли и компании. Диверсификация портфеля по различным секторам и инструментам поможет снизить риски и повысить потенциал доходности.

💡 Что делать инвестору сейчас?

1️⃣ Анализировать фундаментальные показатели: обращайте внимание на финансовые отчёты компаний, их долговую нагрузку, рентабельность и перспективы роста.

2️⃣ Следить за макроэкономическими показателями: изменения в ключевой ставке, инфляции и других экономических индикаторах существенно влияют на рынок акций.

3️⃣ Диверсифицировать инвестиции: не вкладывайте все средства в одну компанию. Распределение средств по разным активам поможет сбалансировать портфель.

4️⃣ Ориентироваться на долгосрочную перспективу: инвестирование в акции — это стратегия для тех, кто готов ждать и получать прибыль в длительном периоде. Спекуляции в период высокой неопределённости могут больше навредить, чем позволить заработать.

Друзья, поддержите нас лайками и мы раскроем тему подробнее! 👍

#прояви_себя_в_пульсе #пульс_оцени #учу_в_пульсе #акции #аналитика

137

Pour laisser des commentaires, vous avez besoin Registre

Posts similaires

Hier v 08:19

Auteur:

Karsotel

Karsotel

Karsotel

Karsotel

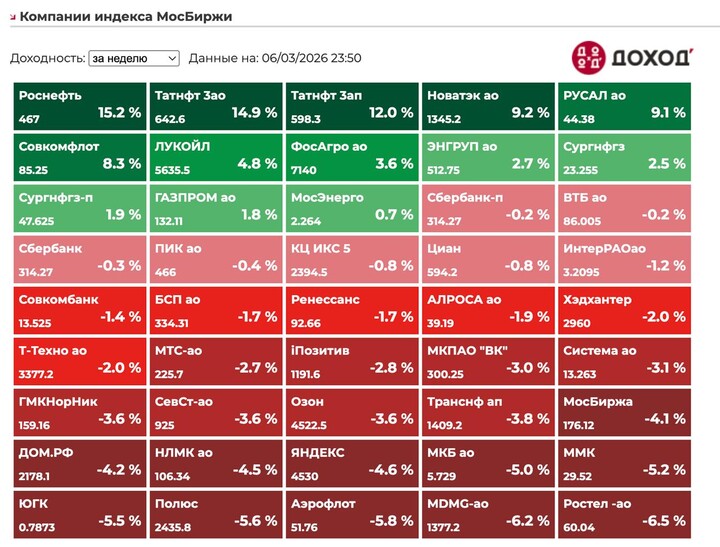

В пятницу индекс мосбиржи вырос на 1% до 2858 пунктов.

Юань в боковике на 11,4.

Нефть выросла на 8,5% до $92,8.

С утра понедельника цена нефти растет на 26% до $117!

Геополитика:

В Тегеране техногенная катастрофа - Израиль ударил по нефтехранилищам, теперь черные тучи и возможны токсичные дожди.

Уиткофф из-за этого выезжает в Израиль....

Hier v 08:16

Auteur:

Future_Trading

Future_Trading

Future_Trading

Future_Trading

В пятницу индекс Мосбиржи вырос на 1%:

Продолжаем расти на нефтяниках в то время, как нефть летит в космос. Буквально за пятницу +12% и Brent > 93$, а сегодня на открытии >118$. Рублебочка наконец перешла рубеж, заложенный в бюджет в 5500 руб за баррель, но вопрос долгосрочности этого остается под вопросом....

MAX

MAX

Sankirtano

20 janvier 2025 17:55