Blogues

Panfilov_Invests

Panfilov_Invests1️⃣

#X5

#X5X5 занимает крупнейшую долю на рынке, показывает сильную динамику сопоставимых продаж (+14,4% за 2024 год) и продолжает наращивать позиции путем развития востребованных форматов. По оценкам аналитиков, X5 может выплатить порядка 1 000 рублей дивидендов на акцию на горизонте года.

📍 Ожидаемая доходность: ~31%

2️⃣

#CNRU

#CNRU Выручка «Циана» продолжает расти на сложном рынке благодаря сегменту «вторички», а реализация отложенного спроса при смягчении ДКП может ускорить ее динамику. Эксперты ожидают, что EBITDA вырастет сильнее, чем выручка, благодаря операционному рычагу. Ближе к концу 2025 года возможна выплата специального дивиденда — в размере 140 – 160 рублей на акцию.

📍 Ожидаемая доходность: ~26%

3️⃣

#SIBN

#SIBNТретий по добыче производитель нефти с качественными активами. Компания является одной из лучших дивидендных историй на российском рынке на фоне роста выплат до 75% от чистой прибыли (дивидендная политика предусматривает выплаты не менее 50% от чистой прибыли). По состоянию на конец 2024 года соотношение чистого долга к EBITDA остается в комфортной зоне (ниже 1,0x).

Катализатором роста может стать публикация обновленной стратегии компании. Недостатком инвестиционного тезиса является относительно низкая доля акций в свободном обращении (4%).

📍 Ожидаемая доходность: ~19%

4️⃣

#LKOH

#LKOH В пользу ЛУКОЙЛа говорят стабильные исторические дивидендные выплаты (доходность около 14% за 2024 год). Сильный баланс с чистой денежной позицией около 1,1 трлн рублей может позволить компании либо провести выкуп бумаг у недружественных акционеров, либо распределить эти средства в виде специального дивиденда.

📍 Ожидаемая доходность: ~18%

5️⃣

#MTSS

#MTSS МТС активно развивает новые направления (реклама, облачные и медиасервисы), сохраняя исторически стабильные выплаты дивидендов за счет денежных потоков от основного сегмента связи. Размещения дочерних компаний могут способствовать пересмотру ее оценки. При этом нужно отметить, что давление на прибыль компании может сохраняться в случае длительного удержания высоких процентных ставок.

📍 Ожидаемая доходность: ~17%

👤 От себя же хочется добавить пару моментов:

•у X5 я смотрю на котировки, и вижу красивейший разворотный паттерн, который подтверждается не только самой формой консолидации, но и другими сопутствующими сигналами

•МТС это одна из самых непонятных мне компаний для инвестиций (там рядом ВТБ и МВидео) от выплат дивидендов из долга, до странных управленческих решений

•про ЦИАН сказать ничего не могу

В целом же сейчас, мне кажется, есть более понятные инструменты с периодическими выплатами, которые выглядят надежнее и дадут примерно тот же результат, но если дивидендный портфель – это ваш путь инвестора, то удачи!

Articles connexes

Future_Trading

Future_Trading

Утренний обзор: что ждать от рынка?

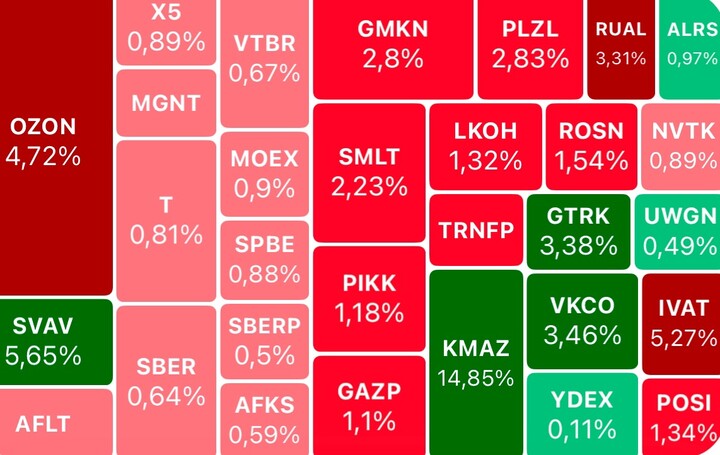

Вчера индекс Мосбиржи упал на 1%:

При этом валюта пошла в откат: -2% по юаню и доллару, поддержку в первом 11,1 практически протестировали, какое-то обновление лоев не жду, скорее прослеживаю тенденцию возвращения объемов на покупку.

Вышли крутые данные по инфляции:...

Gleb_Sharov

Gleb_Sharov

🤯Камчатка. Самое мощное землетрясение за последние 70 лет. Магнитуда 8,7.

Идёт эвакуация прибрежных районов.

Жесть. Камчатцы держитесь🙏

#Пульс #новости #россия

T-Investments

T-Investments

🚀 Онлайн-лекция «Рынок акций готовится к взлету. Как на этом заработать?»

Сегодня, в 19:00 мск, обсудим с Романом Вайсом, почему сейчас — исторический момент для покупки акций. Роман — профессиональный инвестор, управляющий активами, автор стратегий автоследования в Т-Инвестициях. В Пульсе его можно найти по нику @The_Buy_Side

🔍 О чем поговорим

...

MAX Chat

MAX Chat

XameleoH

5 peut 18:51