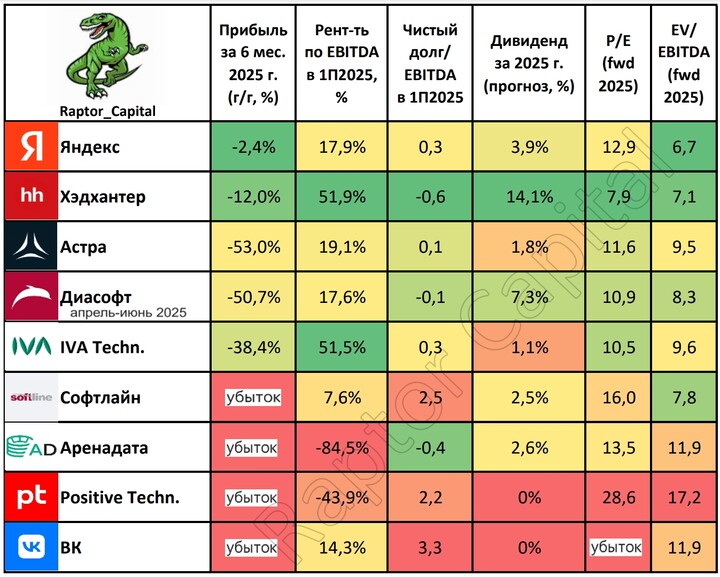

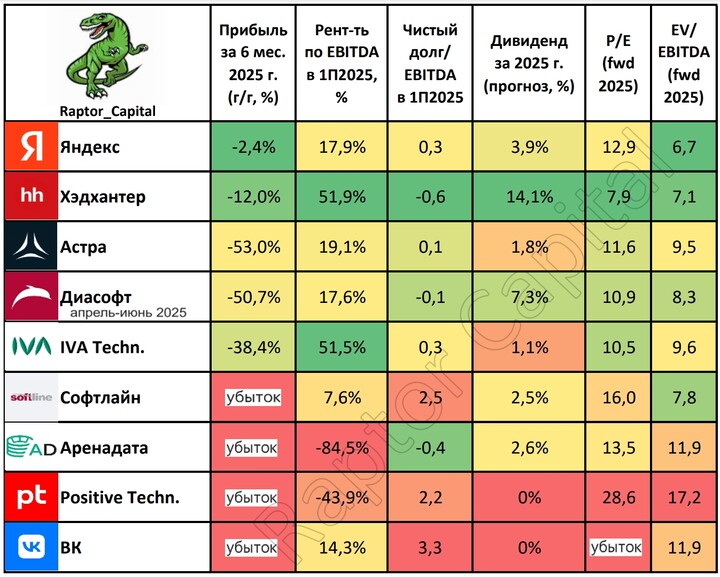

💻 IT-сектор – Подробный обзор 1 полугодия

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня посмотрим на сектор IT-компаний. Напомню, ранее я делал обзоры нефтегазового сектора, банков, ритейлеров, золотодобытчиков, металлургов, застройщиков и сектора удобрений.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• В 2024 году 6 IT-компаний показали рост прибыли, смотрим на результаты 1 полугодия 2025 года – прибыль не выросла ни у одной компании, а число убыточных компаний выросло до 4-ёх. Сезонный 4 квартал может всё изменить, но пока предпосылок для этого нет – высокая ключевая ставка стала причиной экономии клиентов на программном обеспечении.

• В список проблем сектора на днях добавились планы Минфина повысить льготный тариф страховых взносов для IT-сектора с 7,6% до 15%. Из-за высоких расходов на персонал больше других пострадают Позитив, Софтлайн, Диасофт, IVA – их скорр. прибыль NIC упадёт на 15-20%, если компании не повысят цены на свои услуги.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• В 1 полугодии меньше остальных потеряли в прибыли Яндекс (–2,4% год к году) и Хэдхантер (–12%). Хуже результат у IVA (–38,4%), в 2 раза упала прибыль у Диасофта (–50,7%) и Астры (–53%). Чистый убыток получили ВК, Позитив, Софтлайн и Аренадата.

2️⃣ РЕНТАБЕЛЬНОСТЬ ПО EBITDA:

• Полноценные выводы можно будет делать только по итогам всего года, но сейчас высокая рентабельность осталась лишь у Хэдхантера (51,9%) и IVA (51,5%). Из-за отрицательной EBITDA совсем всё плохо у Позитива (–43,9%) и Аренадаты ( –84,5%).

• Единственный позитивный момент у ВК – после допэмиссии и размытия акционеров в 2,5 раза компания стала прибыльной на операционном уровне впервые с 2023 года.

3️⃣ ДОЛГОВАЯ НАГРУЗКА:

• Отрицательный чистый долг остался по-прежнему у трёх компаний – Хэдхантер (чистый долг/EBITDA = –0,6x), Аренадата (–0,4x) и Диасофт (долг отрицательный, но его размер не раскрыли).

• Самая высокая долговая нагрузка у ВК (3,3x), Софтлайна (2,5x) и Позитива (2,2x) – у них в наибольшей степени пострадает FCF после налоговых изменений.

4️⃣ ДИВИДЕНДЫ:

• Лидерами по дивидендам за 2025 год должны стать Хэдхантер (див. доходность 14,1% или около 490 рублей на акцию) и Диасофт (7,3% или ≈180 рублей на акцию).

• ВК и Позитив с большой вероятностью дивиденды за 2025 год не выплатят, а у остальных компаний по текущим ценам див. доходность должна составить от 1% до 4%.

5️⃣ МАЖОРИТАРИЙ И ПРОГНОЗЫ:

• С отрицательной стороны стоит отметить:

1) допэмиссии ВК, Позитива, Софтлайна;

2) повышенные программы мотивации у Позитива и Яндекса;

3) невыполнение завышенных прогнозов менеджмента почти у всех компаний.

• Тем не менее, взглянем на прогнозы менеджмента компаний на 2025 год: Яндекс – выручка +30% и EBITDA +32%; Хэдхантер – выручка +8-12% и рентабельность EBITDA выше 50%; Астра – выручка +20-30%; Диасофт – выручка +20-25%; Аренадата – выручка +20-30%; Позитив – отгрузки +37-57% и NIC выше нуля; ВК – EBITDA в 20 млрд рублей.

6️⃣ ОЦЕНКА РЫНКОМ:

• Учитывая прогнозы менеджмента и их реалистичность, единственная относительно дешёвая компания – Хэдхантер (P/E = 7,9x). У остальных компаний оценка дороже 10 прибылей, самая дорогая оценка у Позитива (P/E = 28,6x). ВК по-прежнему оценить невозможно, но, исходя из прогнозов менеджмента, недооценки в акциях нет.

✏️ ВЫВОДЫ:

• Очевидным лидером почти по всем показателям по-прежнему остаётся Хэдхантер, немного отстаёт от него Яндекс. В 2025 году у большинства IT-компаний клиентов будет меньше, а с 2026 года добавится рост налогов, поэтому в ближайший год IT-сектор будет под большим давлением.

• Продолжаю держать в портфеле акции Яндекса и Астры, и планирую вернуть в портфель Хэдхантер по 3300 рублей за акцию. В остальных компаниях идей не вижу, а некоторые (ВК и Позитив) считаю даже опасными для инвестирования. К посту прикрепил собственную таблицу с текущим состоянием IT-сектора.

👍 Поддержите пост реакциями, если было интересно.

#хочу_в_дайджест #прояви_себя_в_пульсе #пульс_оцени

#YDEX

#YDEX  #HEAD

#HEAD  #ASTR

#ASTR  #DIAS

#DIAS  #IVAT

#IVAT  #SOFL

#SOFL  #DATA

#DATA  #POSI

#POSI  #VKCO

#VKCO

YOUART

29 septembre 17:23