В течение августа финансовую отчётность за 1 полугодие опубликует #SMLT .

Окунемся в недавнее прошлое.

🕯Ноябрь 2024: ставка растёт до 21, абсолютно все ожидают дальнейшего повышения, падение продаж на 50% в 3 квартале, цена на квадратный метр стагнирует при растущей себестоимости строительства. Облигации сильно падают в цене на фоне опасений за будущее компании.

Сравним с тем, что есть сейчас.

...

Самолет 01

La rentabilité du coupon de la technologie. Prix: 23.45%

Catégorie: Corporatif

tradesidefoundation

tradesidefoundation fundamentalka

fundamentalka

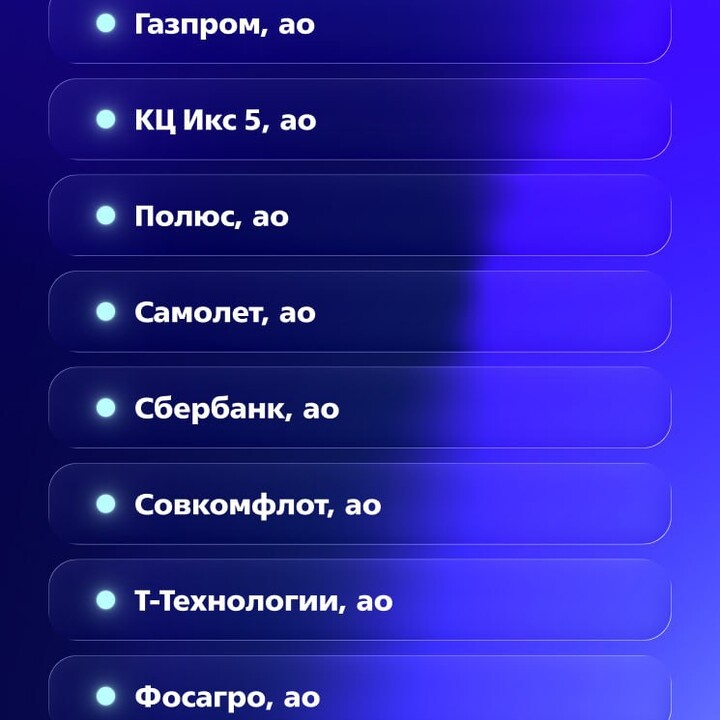

⭐️ Самые перспективные акции на российском рынке от аналитиков ВТБ

Аналитики ВТБ обновили августовскую подборку самых перспективных акций на российском рынке:

🏦 Банк Санкт-Петербург #BSPB

⛽️ Газпром #GAZP

🍏 X5 #X5

⛏ Полюс Золото #PLZL

🏠 SMLT #SMLT

🏦 Сбербанк #SBER

⚓️ Совкомфлот #FLOT

🏦 Т-Технологии {$T}

🌾 ФосАгро #PHOR

📱 Яндекс #YDEX

...

INVEST_KITCHEN

INVEST_KITCHEN

Неоднозначные заявления Трампа остудили аппетит к риску. К чему готовиться инвестору

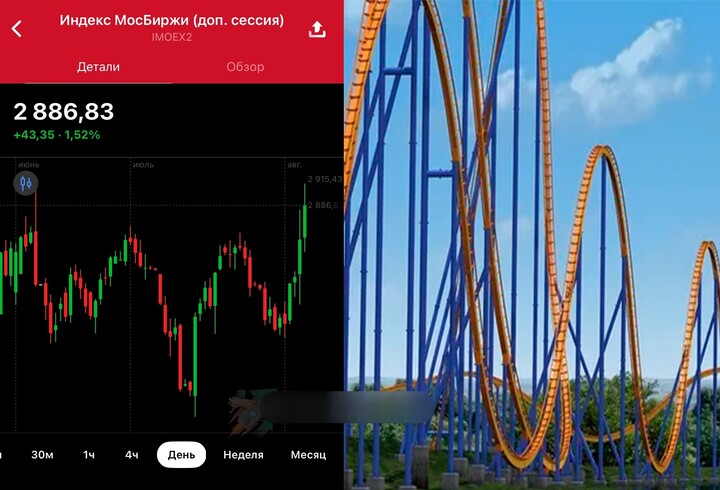

На старте торговой недели котировки индекса МосБиржи поднимались выше 3000 пунктов: инвесторы отыгрывали новости о предстоящей встрече президентов США и РФ. Однако закрепиться на этом уровне рынку акций не удалось.

...

MOEX_TRADE

MOEX_TRADE

🇷🇺 НОВОСТИ И МНЕНИЯ ДНЯ 👇

📌 #ROSN

НПЗ Роснефти в Поволжье приостановил приемку нефти после атаки БПЛА — Bloomberg

📌 #KAZT

СД КуйбышевАзота рекомендовал дивиденды за 1п 2025г в размере 4 руб на обычку (ДД 0,8%) и преф (ДД 0,8%), отсечка - 23 сентября

📌 #VTBR

•ВТБ демонстрирует устойчивую тенденцию к снижению прибыли от кредитования — Bloomberg

...

Karsotel

Karsotel

РФ рынок: что нас ждет сегодня

В пятницу индекс мосбиржи вырос на 2,6% до 2961 пункта.

Юань вырос на 0,78% до 11,0765.

Нефть в боковике на {$66},5.

Трамп выступил в пятницу вечером сказал что мы близки к миру на Украине, что встретится с Путиным на Аляске в эту пятницу, про санкции вообще ничего не говорил.

На этом началось ралли на рынке.

Переговоры: мир близок?

...

MAX Chat

MAX Chat

Commentaires (136)

RLD

12 août 16:02🟠 ПСБ Аналитика отметили, что на данный момент не видят поводов для смены долгосрочного взгляда на компанию.

🟣 Аналитики БКС Экспресс сохраняют «Позитивный» взгляд на акции компании. Динамика процентных ставок останется более важным фактором для бумаги.

🟡 Цифра Брокер считают, что ключевым драйвером для акций в ближайшие месяцы останется динамика процентных ставок, а сама компания сохраняет прочные позиции на рынке.

🟢 Sber CIB: «Учитывая, что Михаил Кенин не был контролирующим акционером и принимал участие в работе на стратегическом уровне, мы не видим рисков для операционной деятельности компании. Мы сохраняем умеренно позитивный взгляд на акции ГК Самолет».

🔴 Синара: ГК Самолет - продолжит воплощать в жизнь существующую стратегию развития – как прокомментировал председатель совет директоров Д. Голубков и гендиректор А. Акиньшина – в приоритете повышение эффективности и дальнейшее развитие бизнеса на федеральном уровне – как мы и предполагали – бумага выглядит привлекательно, особенно в свете улучшения макроэкономической ситуации - нейтрально

Alaudae

12 août 12:58SAGITTARIUS

11 août 13:08Вчера, 10 августа, скоропостижно скончался основатель и крупнейший акционер группы «Самолет» Михаил Кенин.

Создавая в 2012 году «Самолет», Михаил Борисович заложил определенную философию в нового девелопера. Он считал, что компания должна жить и работать 100 лет. Именно эта философия стала двигателем амбициозного роста группы «Самолет» на протяжении прошедших 13 лет, сформировав самый большой в стране земельный банк, больше 100 тысяч текущих и будущих собственников новых современных квартир и более 200 тысяч акционеров по всему миру.

Несмотря на внезапный уход крупнейшего акционера, курс компании останется неизменным. Он будет обеспечен работой профессионально сплоченной команды, которая продолжит планомерно реализовывать стратегию компании.

samolet.ru/news/oficialnoe-zayavlenie-kompanii-samolet/

SAGITTARIUS

11 août 07:52руББль

10 août 20:57PVP

11 août 07:26У бумаги есть хороший потенциал, но покойник спутал карты. Пожалуй совсем скидывать не буду, но позу уменьшу, на всякий случай (а случай бывает всякий).

Когда-то в ГМК была небольшая паника на разводе Потанина с женой. Опасались, что она получит при разделе имущества крупный пакет акций ГМК и потом от него разом избавится. Чем закончилось, уже не помню, но бумаги ГМК тогда просели ...

RLD

7 août 10:26Выручка девелоперов в Московском регионе (Москва + МО) в июле 2025 года:

✍️ Максимальная июльская выручка за 5 лет.

✍️ Ушел эффект высокой базы льготной ипотеки первого полугодия 2024 года: выручка в июле +7% г/г.

✍️ Восстановление продаж после слабого второго квартала 2025 года: выручка в июле +21% м/м.

RLD

6 août 18:58Делимся долгожданными цифрами из ежегодного отчета Commonwealth Partnership с оценкой наших активов на конец 2024 года.

🔥 Стоимость всех наших активов, включая оценку земельного банка, технологических стартапов, бренда и других компонентов составила 873 млрд рублей. Мы закрепили за собой достигнутое в прошлом году рекордное для нас количество проектов и метров в стройке.

✅ Наш земельный банк сохранил статус самого крупного в стране: его величина составила 41,5 млн кв. м при оценке в 722 млрд руб., с учетом текущих макропараметров, в том числе ставки дисконтирования.

🌟 Оценка активов, которая, согласно обновленным данным, составила 873 млрд рублей, существенно превышает величину имеющихся обязательств и создает гибкость в принятии последующих стратегических решений

🏙 При этом мультипликатор P/NAV, важнейший для оценки компаний сектора девелопмента, находится на низких уровнях около 0,1х-0,2х.

SAGITTARIUS

4 août 23:18RLD

4 août 10:43RLD

29 juillet 14:56Moriarti

23 juillet 20:29С 15 по 21 июля она составила 0,05%, сообщил Росстат. В результате инфляция с начала года "усохла" до 4,56%.

nesupertrader

22 juillet 11:59RLD

21 juillet 09:55Основные параметры:

✅Ключевой KPI программы, как и ранее — рост капитализации группы «Самолет»

✅Число участников увеличили в 2 раза по сравнению с предыдущей программой

✅Акции будут перечислять тремя частями начиная с 2026 года

✅Право на дивиденды при этом будет действовать с первого дня получения акций

✅Продать акции можно будет не ранее чем через год после их получения

Председатель Совета директоров группы «Самолет», Дмитрий Голубков, добавил:

«Запуск новой программы LTI позволит дополнительно мотивировать ключевых сотрудников и повысит их вовлеченность в принятии стратегических решений, когда командная работа результирует в рост капитализации компании. Поддержание открытых и регулярных коммуникаций с инвесторами – также остается неизменным приоритетом менеджмента группы «Самолет».

RLD

18 juillet 11:40SAGITTARIUS

11 juillet 10:29Помимо уточнения моделей с учетом свежих финансовых и операционных результатов, мы внесли коррективы в прогнозы, ожидая в 2П25, в частности, нормализации строительных затрат по мере замедления инфляции.

• Однако показатели рентабельности в секторе все еще сильно зависят от процентных расходов, привязанных к ключевой ставке, — следовательно, начавшийся цикл смягчения ДКП приобретает для девелоперов особое значение.

• Быстрое уменьшение «ключа» стимулирует, скорее всего, спрос и ослабит давление на закредитованных застройщиков.

• В результате всех корректировок целевая цена по акциям ПИК СЗ повышается до 950 руб. за штуку, в остальных случаях целевые цены не изменились: ГК Самолет и Группа ЛСР — соответственно 2300 руб. и 970 руб. за акцию, Etalon Group — 95 руб. за ГДР.

• Рейтинг по всем бумагам прежний — «Покупать».

КАМАРТАДЖ

11 juillet 09:30⚠️🇷🇺#дкп #инфляция #россия

Индексация тарифов ЖКХ с 1 июля привела к резкому ускорению инфляции в первую неделю месяца. Эксперты предупреждают, что проинфляционный эффект от нее еще не исчерпан и будет проявляться весь июль, а в августе он окажет негативное влияние на оценки населения наблюдаемой и ожидаемой инфляции. Оба эти фактора (и рост текущей инфляции, и ожидания по ней) Банк России учитывает при принятии решения по ключевой ставке

RLD

9 juillet 08:36ДомРФ: ставки по рыночной ипотеке в России снизились за полгода на 5%

RLD

7 juillet 10:47"Акционеры АО "Плюс" избрали новый состав совета директоров. В него вошли семь человек, в том числе два независимых директора. Увеличение числа независимых директоров до двух означает, что компания выполнила одно из ключевых требований по корпоративному управлению для получения листинга на Московской бирже. Это еще один шаг на пути к IPO"

https://realty.ria.ru/20250707/plyus-2027219451.html

RLD

2 juillet 09:36По итогам года компания продемонстрировала уверенный рост по всем ключевым метрикам и вышла на операционную прибыль.

Ключевые финансовые показатели по МСФО за 2024 год:

🚀 Выручка увеличилась в более чем 7 раз г/г до 8,6 млрд рублей.

🚀 Скорректированная EBITDA составила 2,2 млрд рублей.

🚀 Рентабельность по скорректированной EBITDA на уровне 25,5%.

🚀 Чистая прибыль увеличилась до 1,14 млрд рублей по сравнению с убытком в 2 млрд рублей в 2023 году.

🚀 Нематериальные активы увеличились на 88% г/г до 6,4 млрд рублей.

В 2024 году Плюс сосредоточился на цифровизации бизнеса. Благодаря развитию IT-продуктов, собственных разработок и сделкам M&A компания существенно увеличила показатели против 2023 года.

Почему это важно инвесторам❓

Мы являемся мажоритарным акционером Плюс и видим уверенный рост компании как самостоятельного бизнеса, что в перспективе окажет положительное влияние на капитализацию всей группы «Самолет».

Публикация отчетности позволяет инвесторам и аналитикам впервые в полной мере увидеть масштаб и устойчивость этого направления. Это шаг, который делает бизнес «Плюса» более понятным для инвесторов и подтверждает его самостоятельную инвестиционную привлекательность.

https://samolet.ru/investors/press/gruppa-plyus-obyavlyaet-finansovye-rezultaty-po-ms/

SAGITTARIUS

30 juin 14:49Доктор Че

1 juillet 11:32Червонец_Сеятель

24 juin 08:22https://dzen.ru/a/aFmoOaookEDX0ii_

Aspiring

24 juin 08:09Самолёт тут тоже попал в ТОП-3)

https://t.me/invest_or_lost/7275

RLD

20 juin 14:47«Сейчас, когда ставка такая высокая, любое новое решение по ипотеке — это огромные бюджетные расходы. И пока Минфин нас здесь не поддерживает в этом вопросе, и он справедливо не поддерживает, потому что бюджет сегодня уже сформирован, он напряженный. И дополнительно сегодня эти деньги компенсировать — это большие затраты. Поэтому пока мы это решение отложили с расчетом, что, может, все-таки ставка снизится, потом мы к этому вопросу еще раз вернемся», — вице-премьер Марат Хуснуллин

https://www.rbc.ru/finances/20/06/2025/6855107e9a79470df106ab7b?utm_source=telegram&utm_medium=messenger

SAGITTARIUS

18 juin 15:03Во втором полугодии 2024 года сектор недвижимости был под давлением из-за роста процентных ставок. При этом некоторые компании смогли получить более высокую прибыль относительно первого полугодия.

А сейчас — после коррекции в начале года — девелоперы выглядят более привлекательно и торгуются с дисконтами относительно значений 2019–2024 годов.

Кроме того, аналитики улучшили прогнозы для рынка новостроек на фоне более позитивного прогноза по ключевой ставке и возможного расширения программы семейной ипотеки.

ГК ПИК: Оценка — покупать, Таргет — 720 ₽

У компании самая низкая долговая нагрузка в секторе, ликвидный портфель проектов и высокая рентабельность по скорректированной чистой прибыли.

А ещё аналитики считают, что сейчас бумаги торгуются с большим дисконтом к своим медианным значениям. Потенциал роста даже без дивидендов — больше 30%.

ГРУППА ЛСР: Оценка — покупать, Таргет — 950 ₽

Аналитики отмечают, что у компании самая высокая чистая рентабельность среди девелоперов. А ещё она стабильно платит дивиденды и усиливает диверсификацию бизнеса — развивает производство стройматериалов и планирует запустить гостиничный бизнес.

ГРУППА САМОЛЕТ: Оценка — покупать, Таргет — 1 460 ₽

Аналитики считают, что масштабный портфель компании помогает ей расти быстрее рынка, но рост сдерживает возможный чистый убыток в 2025 году, высокая долговая нагрузка и отсутствие дивидендов. К тому же дисконт к историческим значениям — незначительный.

ГРУППА ЭТАЛОН: Оценка — держать, Таргет — 68 ₽

Динамика продаж и выручка компании в 2024 году опередили рынок, при этом у неё относительно высокая долговая нагрузка и убыток по чистой

прибыли. Несмотря на это, аналитики SberCIB ждут выхода в плюс в 2026 году и возобновления дивидендов после 2027 года.

RLD

6 juin 15:57Карабас-Барабас

8 juin 13:29GTO

8 juin 22:26Блоха-авантюристка

9 juin 13:13КАМАРТАДЖ

18 juin 15:19во сколько тебе встанет переплата кредита с такой ставкой??

Warren Edward Buffett

5 juin 17:24RLD

29 peut 15:06Летом 2024 года сервис «Самолет Плюс», который теперь называется «Плюс», привлек 825 млн рублей в ходе pre-IPO. Тогда же компания анонсировала, что планирует вывести свои акции на вторичные торги. Сегодня «Плюс» сообщает, что со 2 июня ее бумаги будут доступны на внебиржевой платформе Мосбиржи.

«Теперь у наших акционеров есть возможность докупить бумаги, а у новых инвесторов — войти в капитал компании. Это особенно важно, учитывая, как заметно мы выросли с момента pre-IPO. Обычно в таких историях капитал “замораживается” до проведения IPO, а торги в OTC-сегменте дают всем участникам больше гибкости: можно выйти из позиции, если изменились жизненные обстоятельства, или наоборот — нарастить долю. Это важный шаг к зрелости компании. Уверен, большинство инвесторов будут с нами минимум до IPO — мы планируем его в 2026 году при благоприятной рыночной ситуации», — отметил председатель совета директоров АО «Плюс» Дмитрий Волков.

dch

24 peut 06:46Компания, активно экспансировавшая на фоне льготной ипотеки и агрессивного привлечения заёмного капитала, теперь сталкивается с фазой возврата. Кредиты, инфраструктурные обязательства, форвардные контракты, сопровождение незавершённого строительства и обслуживаемые портфели по проектному финансированию складываются в долговую пирамиду, которая требует постоянной подпитки. И всё это — на фоне спада платёжеспособного спроса и неопределённости с продлением льготных программ.

Особенность ситуации в том, что ГК «Самолет» долгое время воспринималась как «ручной» девелопер подмосковных властей. Лояльность к губернатору Андрею Воробьёву, интеграция в региональные проекты и публичная поддержка с его стороны обеспечивали компании стратегические земельные участки, административный комфорт и преференции. Но с объёмом долга в 1,2 трлн рублей даже сильный губернаторский ресурс оказывается ограничен.

Воробьёв, несмотря на свой аппаратный вес, не в состоянии нивелировать масштабы обязательств девелопера. Это уровень, требующий либо вмешательства на уровне финансового мегарегулятора, либо перезапуска корпоративной модели. Поддержка отдельными участками или медийными заявлениями уже не работает: речь идёт о потенциальном системном перекосе в отрасли, способном перекинуться на банки, субподрядчиков и региональные бюджеты.

Инсайдеры отмечают, что в ближайшее время ситуация вокруг долгов «Самолёта» может выйти в публичное поле — в виде обсуждений реструктуризации, продажи активов или попытки сбросить обязательства через дочерние структуры. Возможен и сценарий «мягкого банкротства» — технической санации при сохранении политического фасада. Но главное уже очевидно: баланс между ростом и управляемостью нарушен.

#Россия

https://t.me/c/2697044264/273

_Gogi_

23 peut 16:39А может и не удвоится...

С демографией проблемы, мигранты ипотек не берут. Кто будет кредитоваться, если нет людей.

RLD

23 peut 13:45Президент РФ подписал обширный пакет поручений (№76989 от 18.04.2025), который затрагивает почти все аспекты градостроительной политики: от цен на жильё до состояния дорог и условий ипотеки. Документ нацелен на улучшение качества жизни и поддержку строительной отрасли.

‼️ Важнейшее поручение: Президент предлагает расширить программу семейной ипотеки и распространить кредит под льготную ставку (6%) на:

✍️ семьи с детьми до 14 лет (ранее — до 6 лет)

✍️ участники СВО и их семьи

В случае принятия, предложение Президента расширит число потенциальных участников программы семейной ипотеки более чем в два раза (с текущих 7 млн до 14+ млн), а также может вырасти лимит ипотеки — с текущих 6 млн рублей по регионам и 12 млн рублей в Москве, считает источник РДВ.

Срок исполнения поручения — до 15 июня. Ответственные — Правительство РФ совместно с комиссией Госсовета РФ по направлению «Инфраструктура для жизни»

Помимо этого, документ включает комплекс мер по:

✍️ увеличению размера семейной ипотеки в зависимости от числа членов семьи

✍️ стимулированию жилищного строительства

✍️ снижению рисков банкротства девелоперов/застройщиков

✍️ обновлению инфраструктуры и ЖКХ

✍️ развитию ИЖС и арендного жилья

👉 Подробнее: https://kremlin.ru/acts/assignments/orders/76989

RLD

23 peut 12:12ПУТИН ПОРУЧИЛ КАБМИНУ И ЦБ СОЗДАТЬ ДОПОЛНИТЕЛЬНЫЕ ФИНИНСТРУМЕНТЫ ДЛЯ ПРИВЛЕЧЕНИЯ СРЕДСТВ ГРАЖДАН В ИНФРАСТРУКТУРУ ДЛЯ СТРОИТЕЛЬСТВА ЖИЛЬЯ

Путин поручил кабмину и прокуратуре освободить затройщиков от не установленных на федеральном уровне ограничений

Путин поручил разработать временную программу субсидирования процентной ставки по кредитам, предоставляемым застройщикам в рамках реализации механизма проектного финансирования жилищного строительства с плановым сроком ввода объектов в эксплуатацию в 2026 году

Achilles

14 peut 08:04набиваться будут по хаям? 😉 🙂

SAGITTARIUS

3 juin 22:13Achilles

7 peut 08:36Имхо.

Ближайшая станция ~1500 я полагаю

чуть более долгосрочно на 1900-2200 сходим

а при благоприятных обстоятельствах, не дай бог перемирие на 2800-3200 очень быстро переставят.

так что ни о каких шортах, не может быть и речи... 🤦

Сидим-пердим так сказать.

КАМАРТАДЖ

3 peut 11:29Инфляция не собирается снижатьс. Ставка в 21%надолго

Застройщиков в шорт

Achilles

5 peut 18:52я пожалуй сделаю наоборот, куплю по текущим... 1050-1070

ЗОЛОТАЯ РЫБКА

3 peut 06:58Warren Edward Buffett

2 peut 10:33arsagera

29 avril 16:19ГК Самолет раскрыла консолидированную отчетность по МСФО за 2024 г.

См. таблицу: https://bf.arsagera.ru/gk_samolet_smlt/itogi-2024-g-aktivnye-operacii-s-sobstvennymi-akciiami-prodolzaiutsia

В отчетном периоде общая выручка компании выросла на 32,4%% до 339,1 млрд руб., а объем продаж жилой недвижимости составил 1 301 тыс. кв. м. (-17,3%). Доля заключенных контрактов с участием ипотечных средств составила 71%. Средняя цена за квадратный метр составила 213,5 тыс. руб., увеличившись на 15,0%. По итогам 2024 года объем ввода составил 1,6 млн кв. м. Валовая прибыль выросла на 24,0% до 110,3 млрд руб. на фоне снижения рентабельности по валовой прибыли с 34,7% до 32,5%.

Коммерческие и административные расходы выросли на 30,1% до 34,5 млрд руб. Среди прочих статей отметим снижение дохода от участия в объектах инвестиций с 13,0 млрд руб. до 2,9 млрд руб. В результате операционная прибыль компании прибавила 14,0%, составив 81,3 млрд руб., а показатель скорректированной EBITDA компании вырос на 19,4% до 109,2 млрд руб.

Долговая нагрузка компании с учетом проектного финансирования возросла с 512,6 млрд руб. до 641,1, а ее обслуживание обошлось компании в 80,0 млрд руб. против 41,6 млрд руб. годом ранее. При этом объем проектного финансирования (банковские кредиты эскроу) составил 499,6 млрд руб. В результате показатель скорректированного чистого долга увеличился с 75,9 млрд руб. до 116,1 млрд руб.

С учетом внушительной величины прибыли, приходящейся на неконтролирующие доли, ГК Самолет смогла заработать чистую прибыль в размере 5,9 млрд руб. (-64,0%). при этом скорректированная чистая прибыль составила 30,3 млрд руб. (41,7 млрд руб. годом ранее).

В отчетном периоде компания продолжила весьма активные операции с собственными акциями: было выкуплено акций на сумму 4,4 млрд руб. по средней цене 3 557 руб. за штуку. Вместе с этим, компания продала 3,3 млн акций акции по цене 3 301 руб. за штуку. Природа этих сделок нам неясна.

Помимо этого, компания предприняла усилия по монетизации части своего земельного банка, расставшись с рядом проектов и направив средства на сдерживание долгового бремени, запустив программу по выкупу четырех выпусков облигаций объемом до 10 млрд руб. По итогам полученных заявок на выкуп, совокупный объем денежных средств, который компания направила на выкуп облигаций, составил порядка 2 млрд руб. В результате соотношение чистого корпоративного долга к скорр. EBITDA на конец года составило 1,06х.

Ожидается, что в текущем году объем продаж недвижимости останется на уровне 2024 г. благодаря выходу компании в новые города присутствия. При этом приоритетом продолжит оставаться снижение долговой нагрузки и монетизация земельного банка. Ближайшим событием, способным повлиять на оценку перспектив акций компании, станет публикация данных о рыночной стоимости портфеля проектов, которую мы учтем в модели ГК Самолет.

По итогам вышедшей отчетности мы понизили прогноз финансовых показателей на текущий год на фоне ожидаемого меньшего объема продаж, а также в связи с удорожанием кредитования, что скажется на снижении маржинальности строительных проектов. Помимо этого мы дополнительно ухудшили рейтинг уровня корпоративного управления на фоне продолжающихся сделок с выкупом и продажей собственных акций. Несмотря на это доходность продолжает оставаться на высоком уровне из-за внушительного земельного банка Самолета, а также рекордно низких уровней цен на акции компании. Отметим, что наша модель не учитывает дополнительное раскрытие акционерной стоимости, связанное с размещением новых сервисов компании на бирже (прежде всего, Самолет-Плюс).

См. таблицу: https://bf.arsagera.ru/gk_samolet_smlt/itogi-2024-g-aktivnye-operacii-s-sobstvennymi-akciiami-prodolzaiutsia

* - скорректированный собственный капитал на акцию, рассчитанный с учетом переоценки рыночной стоимости портфеля проектов

В настоящий момент акции компании торгуются с P/BV скор. 2025 около 0,3 и продолжают входить в число наших приоритетов в строительном секторе.

___________________________________________

Телеграм канал: https://t.me/arsageranews

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/kniga_ob_investiciyah_i_upravlenii_kapitalom/?utm_source=post&utm_campaign=Book&utm_medium=banner&utm_content=post_book_txt

Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZhNFAz0_T4gKWMAr3bXjOjN7LNG

КАМАРТАДЖ

24 avril 15:04А банкиры больше всех знаю, что да как.

nesupertrader

24 avril 14:06RLD

22 avril 15:36Поговорил с Александром Поповым, генеральным директором компании «Самолет Плюс». Это proptech-компания, которая объединяет сервисы в недвижимости и технологии.

▪️«Самолет Плюс» привлек 825 млн руб. на pre-IPO. Это стало крупнейшим подобным размещением в России. Не буду скрывать — я и сам среди акционеров, уж очень перспективным выглядит их подход.

➡️ Александр рассказал, что изменилось в компании за последние месяцы, как она внедряет искусственный интеллект и сколько он помог сэкономить на разработке.

➡️Обсудили и рынок недвижимости и то, до скольки должна снизиться ключевая ставка, чтобы на рынке начался рост спроса.

Кстати, несмотря на драматическое падение сектора недвижимости, «Самолет Плюс» умудряется расти. Ключ — передовые технологии и эффективные решения для агентов и застройщиков. Ну и, конечно, умение ловить нужные тренды.

✔️ Компания снизила долговую нагрузку более чем на 90% (!), с 10 млрд до 800 млн руб. — и это при текущих ставках! На горизонте у них полноценное IPO, намеченное на 2026 год, и, похоже, потенциал роста там более чем солидный.

В общем, друзья, даже в сложных условиях рынок недвижимости — это не только риски, но и огромные возможности. Рекомендую к просмотру!

🔗Эфир доступен на YouTube или ВКонтакте.

https://www.youtube.com/watch?v=KDXt2bQ9RqE

https://vkvideo.ru/video-185689259_456240000

💰bitkogan

torpeda

21 avril 16:20https://samolet.ru/spb/news/proekty-gruppy-samo...

Скидка до 970 000 ₽ на квартиры до 30 апреля, рассрочка на 3 года (о чем и писал, впереди еще больше скидок )

https://yandex.ru/" rel="ugc" target="_blank">https://samolet.ru/spb/?utm_source=yandex_searc...

-23% на квартиры с ключами в этом году. Группа «Самолет»

https://samolet.ru/spb/?utm_source=yandex_searc...

Впереди открытие сезона так сказать, после зимней спячки, переезды в столицу и прилежащие территории, дай бог если перемирие и отстраивание СВО территорий.

RLD

15 avril 19:44Алека

16 avril 10:13GTO

12 avril 18:22Станок

12 avril 20:28GTO

13 avril 10:18Станок

13 avril 10:56GTO

13 avril 21:08torpeda

11 avril 09:05все рынки уже поотскакивали, наш только телется

RLD

8 avril 16:18Несмотря на высокие ставки и падение продаж, например, автомобилей, продажи недвижимости в московском регионе держатся крепко.

В 1 квартале 2025 первички продано 1.6 млн м2 — рост на 16% г/г, но меньше, чем в 2021 и 2022 году.

Продажи в деньгах - выручка застройщиков - выросли на 29% г/г до максимума с 2022 года благодаря росту стоимости квадратного метра.

GTO

8 avril 23:03Станок

9 avril 01:07RLD

7 avril 14:57Сбербанк с 7 апреля снизил ставки по "Семейной ипотеке" с увеличенной суммой кредита — Интерфакс

Теперь при совмещении льготной и рыночной ставок средневзвешенная ставка по программе на "Домклик" составит от 10.3% до 17.2% в зависимости от суммы кредита.

До этого момента верхняя граница диапазона была на уровне 22.6%. Нововведения действуют в сегментах первичного, вторичного жилья, а также частного домостроения.

Карабас-Барабас

7 avril 11:59GTO

7 avril 14:56АД666

2 avril 14:02Станок

2 avril 20:19torpeda

28 martha 13:33руББль

28 martha 11:54